国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保行业2019年度策略:垃圾焚烧行业、环境监测行业现金流稳定

环保行业2019年度策略:垃圾焚烧行业、环境监测行业现金流稳定固废网讯:行业看点1、融资环境紧+业绩增速放缓,行业回调力度较大2018年前三季度市场整体走弱,而环保行业则受制于上半

固废网讯:行业看点

1、融资环境紧+业绩增速放缓,行业回调力度较大

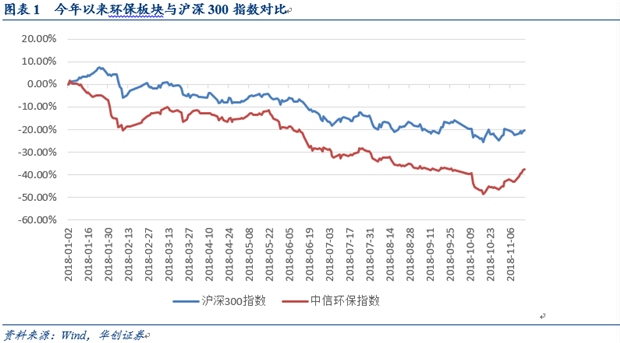

2018年前三季度市场整体走弱,而环保行业则受制于上半年偏紧的资金面以及部分企业中报的不及预期,截至11月16日,中信环保指数自年初累计下跌37.68%,同期沪深300指数累计下跌20.3%,环保板块落后大盘17.38pct。具体来看,前三季度由于受到去杠杆政策的影响,环保行业由于大部分上市公司主要以PPP为主要商业模式,在此情形下受到融资环境紧缩影响明显。受整体订单增速及工程进度拖累,前三季度行业处于深度去表过程。四季度以来,由于政策对于民企融资环境明显改善,以及PPP相关政策的进一步推进,行业指数有所反弹。

2、政策密集改善行业融资,短期利好PPP边际改善。首先,国务院及央行明确支持民企债券融资

10月22日,国常会明确指出,民营企业是推动经济社会发展的重要力量。要出台更多有利于民营企业稳定健康发展的政策。其次,地方国资专项资金陆续到位。此外,证监会先后出台《关于引导规范上市公司融资行为的监管要求》和《关于支持上市公司回购股份的意见》,一方面明确了使用募集资金补充流动资金和偿还债务的监管要求。通过配股、发行优先股或董事会确定发行对象的非公开发行股票方式募集资金的,可以将募集资金全部用于补充流动资金和偿还债务,同时简化了上市公司实施回购的程序,鼓励运用其他市场工具为股份回购提供融资等支持。对于缓解当前民企债务压力有实质性利好。对于以PPP为主要商业模式的上市公司形成实质性边际改善。

3、环境监测行业:监测事权上收及监测点下沉带动网格化监测市场扩张

区别于大型监测站,网格化监测主要以小型化设备为主,主要用于监测以PM2.5为主的单项指标,是网格化无线监测系统技术在大气治理方面的应用。监测行业在经历了监测体系建设的完整周期后,逐步进入监测数据标准提升和监测点下沉阶段。16年以后环保监测垂直改革将环境监测权上收,地方政府不再掌握一手监测数据,叠加对地方政府强环保考核压力,催生对网格化监测的需求。

大气网格化监测布点从“26+2”城市开始,并从重污染地区向轻污染地区延伸的拓展,直到覆盖全国。第一阶段是“26+2”城市覆盖阶段,预计总共布点约30619个,形成30亿左右的市场;第二阶段是全国重点污染城市覆盖阶段,预计点位91943个,市场空间扩张到92亿元;第三阶段是全国337个地级市全覆盖阶段,预计点位220758个,市场空间超过220亿元。

4、垃圾焚烧行业:空间加速释放,负面因素逐步消除

我国生活垃圾无害化处理量增速较快,CAGR为8.5%,无害化处置率也从2007年的62%上升至2016年的96.6%。垃圾焚烧作为无害化处理的一种方式,因为其能量利用高、对环境造成影响小、占地面积小等优点,处理比重不断上升,从2007年的15%上升至2016年的37%。根据“十三五”规划,到2020年底全国城镇生活垃圾焚烧处理设施能力占无害化处理总能力50%以上,垃圾焚烧处理能力达到59万吨/日,生活垃圾焚烧处理能力年复合增长率约20%。

垃圾处置费一度由于行业竞争日趋激烈呈下降趋势,但行业逐渐规范化有望使处理费回升;企业技术实力和地方政府对环境的要求决定了初始投资额的大小,预计随着环保要求的上升、设备升级将使投资额持续上升,技术能力、资金实力强的企业将更具优势;吨垃圾上网电量受垃圾热值影响较大,业务位于高垃圾热值经济发达地区的企业更占优势;各企业产能利用率相差不大,未来垃圾处置需求的上升将使利用率继续保持高位。此外,由于垃圾发电量在社会总发电量中比重很低,且企业承担垃圾处置的重要社会责任,我们认为近几年上网电价下调概率较小。

投资建议

环保行业本身由于高度融资属性,叠加宏观环境去杠杆,短期处于深度调整过程中,但由于信用环境边际性改善,我们预期未来有望好转,建议关注现金流稳定,供需格局明确的监测及垃圾焚烧行业。

风险提示

政策风险,融资环境继续收紧风险。

一、融资环境仍紧+业绩增速放缓,行业回调力度较大

(一)资金面收紧叠加中报业绩疲软

2018年前三季度市场整体走弱,而环保行业则受制于上半年偏紧的资金面以及部分企业中报的不及预期,截至11月16日,中信环保指数自年初累计下跌37.68%,同期沪深300指数累计下跌20.3%,环保板块落后大盘17.38pct。

具体来看,前三季度由于受到去杠杆政策的影响,环保行业由于大部分上市公司主要以PPP为主要商业模式,在此情形下受到融资环境紧缩影响明显。受整体订单增速及工程进度拖累,前三季度行业处于深度去表过程。四季度以来,由于政策对于民企融资环境明显改善,以及PPP相关政策的进一步推进,行业指数有所反弹。

(二)行业收入业绩营收、归母、扣非净利润

增速大幅回落

我们对环保行业62家上市公司的2017年年报和2018年一季报进行分析。17年以来A股市场陆续新上市了德创环保、博天环境、海峡环保、中持股份、上海环境、联泰环保、中环环保等环保新股。为了保持业绩数据和财务指标的统一性,我们暂不考虑这些公司对于板块变化的影响。

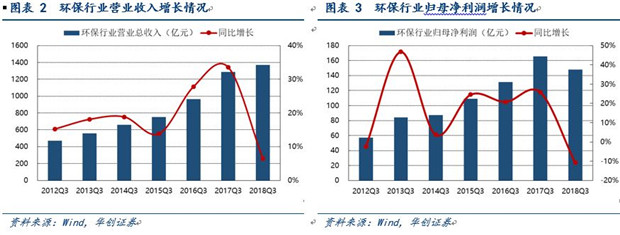

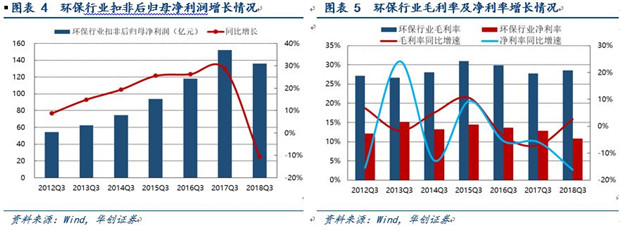

2018Q3,环保上市公司营业总收入为1369.04亿元,同比增加83.37亿元,增幅6.48%,增速与去年相比大幅回落。归属于母公司的净利润147.77亿元,同比减少17.67亿元,下降10.68%。扣除非经常性损益后的归母净利润共136.04亿元,同比减少16.05亿元,下降10.55%,与去年同期28.61%的增幅相比大幅下跌。行业整体毛利率为28.51%,同比增加2.62个百分点,在近几年毛利率下滑的趋势中有所回升,但整体净利率为10.79%,同比减少16.12个百分点,说明毛利率的回升没有带来净利率的增加。

-

上海市开展陶瓷制品制造、水处理行业排污许可证核发和管理工作2018-11-23

-

土壤环境监测“一网无遗”2018-11-23

-

新能源汽车产业迅猛发展 动力锂电池回收势在必行2018-11-23

-

工信部组织报送符合环保装备制造行业(污水治理)与(环境监测仪器)规范条件企业名单(第一批)2018-11-22

-

先河环保子公司中标2604万元环境监测总站项目2018-11-22

-

收藏|化工危废行业典型事故(事件)案例汇编2018-11-22

-

政策与市场双重推动 水务行业发展前景趋于利好2018-11-22

-

钢铁行业如何应对超低排放改造的挑战?2018-11-22

-

浙江:《燃煤电厂固定污染源废气低浓度排放监测技术规范》(DB33T2167-2018)2018-11-21

-

非电行业烟气治理难题待突破2018-11-21

-

2018年后电池回收市场打开 2023年行业产值达将到400亿【图】2018-11-21

-

山东:2018年度生态环境监测机构专项监督检查情况2018-11-20

-

环保行业市场分析(11.12-11.16):垃圾焚烧行业进入产能加速释放+吨垃圾利润贡献提升阶段2018-11-20

-

生态环境部监测司负责人就《国家土壤环境监测网农产品产地土壤环境监测工作方案》有关问题答记者问2018-11-19

-

广西支持新能源汽车发展2018-11-17