国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

我国环保行业上市公司财务分析与资本市场参与情况

我国环保行业上市公司财务分析与资本市场参与情况大气网讯:当前,在我国经济发展进入新常态,许多传统行业增长放缓,部分行业出现产能过剩的情况下,而节能环保产业等发展速度却不减反增,节能

大气网讯:当前,在我国经济发展进入新常态,许多传统行业增长放缓,部分行业出现产能过剩的情况下,而节能环保产业等发展速度却不减反增,节能减排降碳指标已经成为各级政府尤其是各省级政府工作的一个目标硬任务,并成为推进供给侧结构性改革的一项重要内容。随着国家“绿色化发展”的顶层设计,大气十条、水十条的推进实施,以及土十条即将出台,大量企业和资金纷纷涌入环保市场,环保产业或将迎来发展“黄金期”,正催生一个约10万亿的巨大节能环保市场。

致金研究院针对环保行业进行了综合的调研分析,本篇概括了环保行业资本市场参与情况与上市公司财务情况分析。

1环保行业资本市场参与情况

1.1 环保企业上市情况

截至2018年3季度,沪深两市环保类上市企业共41家,总市值达2517亿元,较上年同期增加了3家,占A股上市企业总数的1.15%,占A股上市企业总市值的 4.45%。新三板企业共108家,占新三板企业总数的9.88%。

1.2 投资与退出情况

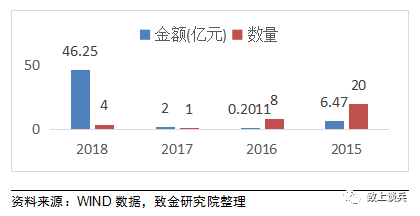

2018年投资案例数较2017年有所回升,投资金额则远远超过2017年数值,达到46亿元,投资金额的飙升主要受两笔战略投资的影响,分别是农银国联投资东方园林30亿元以及敬莎江创投投资神雾集团15亿元。

图表:2015年1月至2018年10月投资金额与案例数

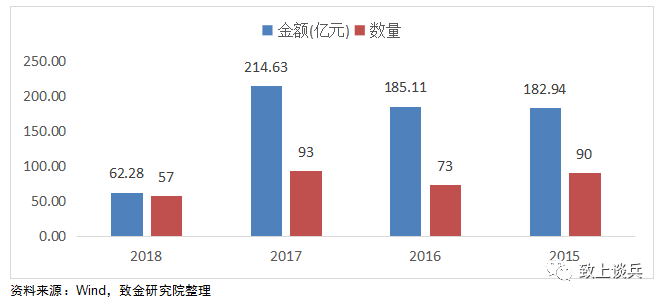

图表:2015年1月至2018年10月退出金额与案例数

2018年投资项目退出数量达28个,较2017年有所提升,退出金额18亿元,同比提升幅度较小。2018年退出方式主要以收并购和股权转让为主,IPO退出项目仅为6个,2017年除2起为收并购和股权转让以外,其余17个投资项目都为IPO方式。

1.3 投资与退出情况

截止2018年10月,本年度的收并购金额与案例数远远小于过去3年。

1.4 融资情况

在去年底,因受国家严控地方PPP项目融资、强化对影子银行的监管、宏观去杠杆等影响,环保行业就已出现融资难的趋势。到今年初,环保股平均跌幅接近35%,跌幅大于所有其它行业,企业上市融资或再融资渠道进一步萎缩。这一趋势,在今年5月东方园林发债遇阻达到高峰。

现下,大型民营环保企业的融资成本普遍上升3个百分点以上,中小型绿色环保企业融资情况及其艰难。如今已不是融资难和贵的问题,因融资渠道收紧,许多企业正面临能否继续生存的挑战。

不过,随着东方园林成功发行12亿元超短期融资券,国常会、央行、银保监会等部门纷纷表态支持民营企业及小微企业融资,并且环保是被中央认定的 “三大攻坚战”之一,企业的融资环境有望出现较大的改善。

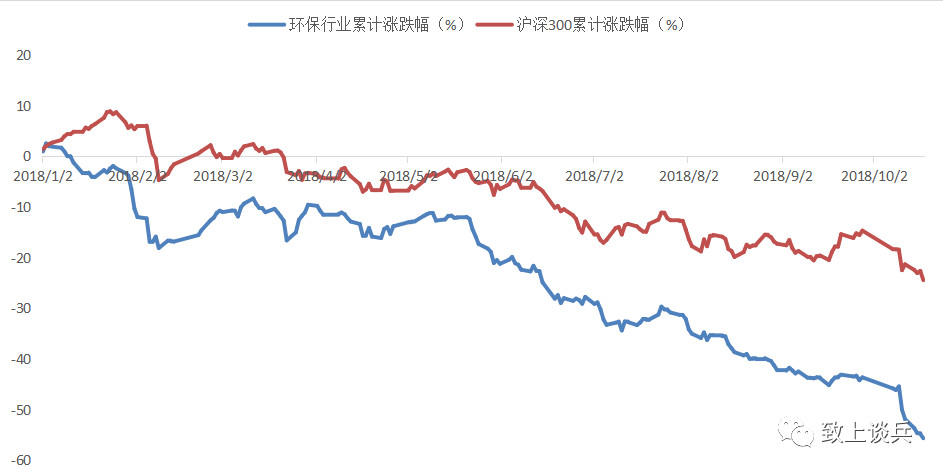

1.5 二级市场表现

从年初至今环保行业指数累计下跌 55.68%,而同期沪深300指数累计下跌24.47%,环保板块表现大幅度弱于大盘。行业指数跌幅较大,主要由于一方面受大盘影响,行业整体估值下移,同时“去杠杆”大背景下,PPP 加强规范,部分项目被清库,且信用紧缩,融资难度及成本大幅提升,行业内资本密集型的公司普遍放慢拓展步伐。

图表:年初至今环保行业累计涨跌幅

2环保企业财务比较

2.1 核心财务指标

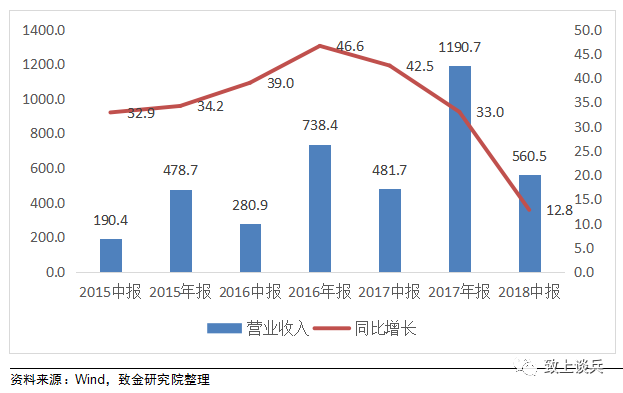

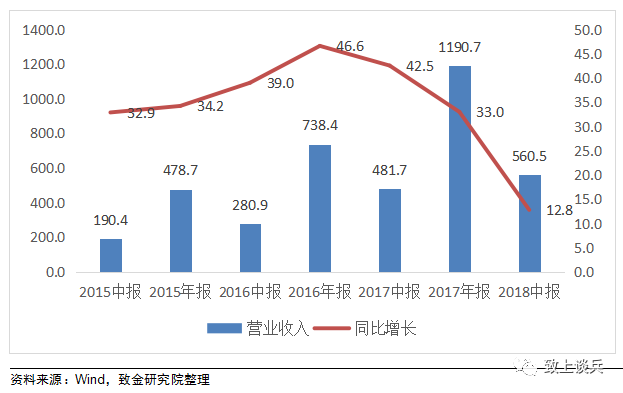

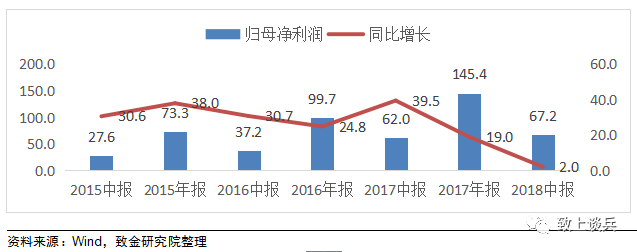

致金研究院选取总计41家沪深两市环保板块上市公司,2018年上半年实现营业总收入560亿元,同比增长12.8%,实现扣非归母净利润66亿元,同比增长6%。整体而言18年上半年环保板块增速下降明显,但仍保持增长态势。

图表:板块总营业收入合计

图表:板块归母净利润合计

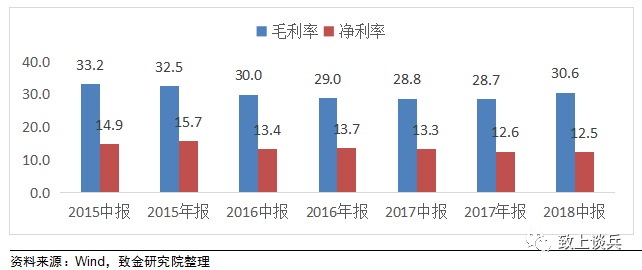

2018年上半年板块整体毛利率30.6%,同比上涨1.8个百分比,净利率12.5%,同比下降0.7个百分比,盈利水平略有下降,变化较小。

图表:毛利率、净利率情况(整体法)

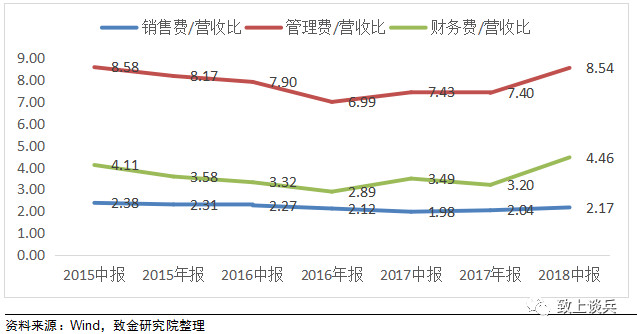

期间费用率方面,2018年上半年整体销售费用率同比小幅上涨至2.17%,管理费用率同比大幅上涨至8.54%,财务费用率同比上涨至4.46%,管理费率和财务费率均涨至较高位。

图表:板块三费情况

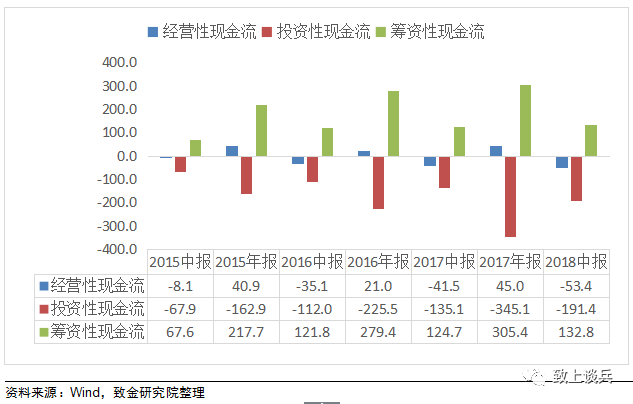

现金流方面,2018年上半年行业整体经营性现金流为-53亿元,较上年同期大幅减少12亿元;筹资性净现金流132亿元,较去年同期增长8亿元;上半年投资性净现金流为-191亿元,经营与筹资净现金流量难以弥补投资净现金流出,并呈现出逐年恶化的趋势,行业整体现金流情况依然堪忧。

图表:行业现金流情况

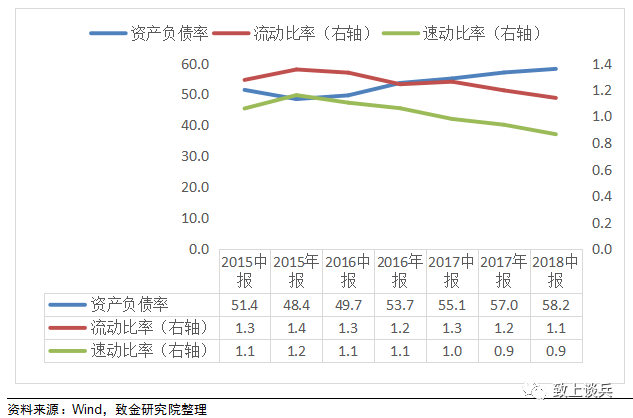

负债方面,环保行业整体的资产负债率水平持续提高,2018上半年行业整体资产负债率达到58.2%,较去年同期增加3.1个百分点。流动比率为1.2较,同比下降0.1个百分点,速动比率为0.9,同比下降0.1个百分点,行业短期偿债能力出现轻微下滑。

图表:行业负债情况

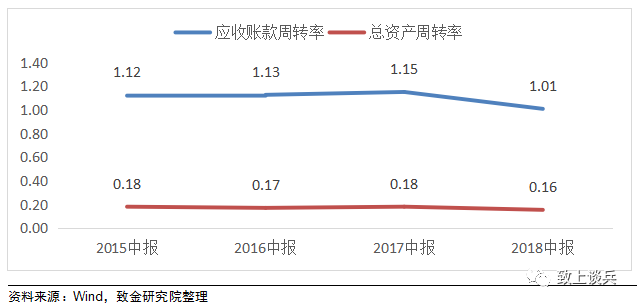

2018年上半年,环保行业整体应收账款周转率为1.01,为近4年来最低值,与去年同期相比上降0.14。行业整体总资产周转率为0.16,同比下滑0.01。

图表:行业运营能力

2.2 市场估值

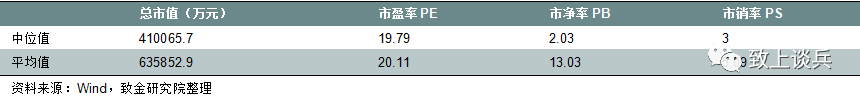

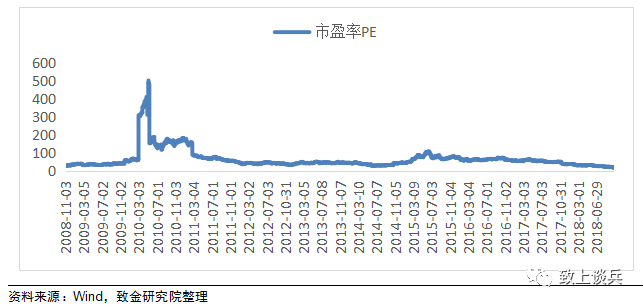

截止2018年10月18日,行业整体PE估值19.79倍,为2008年11月至今的历史最低位。

图格:环保行业估值统计

图表:环保行业市盈率统计

3分析小结

虽然环保行业的发展前景非常广阔,但还有几点需要忧虑的。目前有大量的资本涌入到环保行业之中,填补了污染治理的资金缺口,但是有可能会造成产能过剩和低价竞标之风,影响其健康的发展。同时,环保设备企业小散弱的特征明显,“低档过剩、高档缺少”的问题对于环保设备行业来说,尤为突出。环保设备缺乏标准化也是需要忧虑的地方,行业缺乏有影响力的“巨人”。

当前在去杠杆背景下,整体流动性趋紧,国家对PPP项目管控严格等作用下,环保类上市上市公司的业绩增速普遍下滑,融资环境趋紧,整个行业市场表现并不理想,关于环保类的资产运营也具备较强的挑战性,未来多元化发展的公司或业绩率先企稳回升。

延伸阅读:

我国环保各子行业发展现状及市场空间分析

我国环保行业发展历程及产业链研究分析

-

资金紧张、债务违约蔓延 环保企业高增长业绩不再 固废版块净利润增速较高2018-11-09

-

环保行业运作模式和风险识别2018-11-09

-

环保违法尚需重罚2018-11-08

-

债事管理:桐城首富的盛运环保2018-11-08

-

东江环保三季报业绩稳步增长 党建生产经营两手抓2018-11-08

-

红狮环保危废处置中心丨福建大田红狮项目顺利通过环评评审2018-11-08

-

海南儋州投资2.6亿元治理存量生活垃圾2018-11-08

-

天翔环境债务违约9.72亿元 成都市政府欲出手相助2018-11-08

-

焦炭产能过剩问题突出 环保限产将成行业常态2018-11-08

-

【图】垃圾处理行业到2020年焚烧处理设施规模到59.14万吨/日 无害化处理能力提高至54%2018-11-08

-

【图】环保行业应该还有10年的高速发展期 需求增速有望持续过超过10%2018-11-08

-

【图】废钢资源产量大幅增加 行业发展前景可期2018-11-08

-

山东省人民政府印发关于加快七大高耗能行业高质量发展的实施方案的通知2018-11-07

-

合众高科成功入选第一批环保装备制造业“专精特新”企业2018-11-07

-

行业自救!中再生协会发出下调电子废弃物收购价格倡议2018-11-07