国家发展改革委等部门关于印发《电解铝行业节能降碳专项行动计划》的

环保细分行业横向比较系列研究——垃圾焚烧发电行业

环保细分行业横向比较系列研究——垃圾焚烧发电行业固废网讯:摘要:垃圾焚烧行业概况垃圾焚烧发电行业平均毛利率36%,平均净利率19%,现金收入比102%,资产负债率58%,商业模式决

固废网讯:摘要:垃圾焚烧行业概况

垃圾焚烧发电行业平均毛利率36%,平均净利率19%,现金收入比102%,资产负债率58%,商业模式决定了行业重资产与稳现金流的属性。我国垃圾焚烧在无害化处置中的占比为31%,填埋仍是主要的垃圾处理方式,垃圾焚烧行业仍有发展空间,预计十三五期间新建市场1500亿,运营市场440亿/年。行业集中度相对较高,竞争格局趋于稳定。

A股垃圾焚烧发电上市公司差异性分析

行业内公司在项目建设、项目运营质量、运营项目阶段、会计处理方式等方面存在差异性,本文选取伟明环保、上海环境、中国天楹、绿色动力、瀚蓝环境、旺能环境6家垃圾焚烧发电企业进行横向对比。

项目投资建设决定了在建工程转无形资产的账面价值,通过折旧摊销间接影响运营期盈利能力,而建设总投资中设备购置占比约50%。比较6家公司单位垃圾处置投资额,伟明环保最低,上海环境最高,与设备是否自产和成本管控有关。

项目运营质量决定了直接影响项目运营期收入和成本,受垃圾处理价格、单位垃圾发电量、上网电价等因素影响。垃圾处置价格,已投运项目中上海环境价格最高,与地处上海区域有关;在建项目中,中国天楹价格最高,主要是由于海外项目单价较高。单位垃圾上网电量,伟明环保吨垃圾发电量最高,中国天楹最低。上网电价公司间差异性不大,基本均执行0.65元/度。

运营项目所处阶段将会影响税收优惠和偿还贷款情况。所得税三免三减半:根据项目投运时间不同,各公司的所得税率存在一定差异,所得税最高为中国天楹22.68%,最低为伟明环保11.95%,与新增免税项目业绩贡献大有关。偿还贷款:项目贷款的还款期限通常为8-15年,比特许经营期短。当项目贷款还清后,将带来财务费用的节省和现金流净流入的增加。

会计处理方式的差异性主要体现在建设收入确认、无形资产或金融资产的确认、预计负债等会计处理方式上。建设收入的确认对于公司整体没有现金流流入,同时建造服务价格的确定给予企业一定报表调节空间,6家公司中伟明环保、中国天楹、上海环境确认部分建造收入。无形资产或金融资产确认方面,绿色动力、上海环境将保底垃圾处置费确认为金融资产,建设投资剩余部分确认为无形资产;伟明环保、中国天楹、旺能环境、瀚蓝环境将全部建设投资转入无形资产。两种会计处理方式的差异本质为特许经营项目是否承诺垃圾保底量,在当前垃圾焚烧处置供不应求的格局下差异性未能体现出来。大修费用的会计处理,瀚蓝环境、绿色动力、中国天楹将大修费用在发生时进行确认,确认为营业成本;旺能环境、伟明环保、上海环境将大修、重置和恢复性大修等必要支出确认为预计负债,并在特许经营权和未确认融资费用中摊销,使得后者毛利率偏高,利润表显得更加平滑,同时折现率的选取给予公司一定的报表调节空间。

垃圾焚烧项目敏感性分析

通过敏感性测试,项目NPV影响因素由大到小依次为:单位投资额>单位垃圾上网电量>特许经营期限>垃圾处置费。单位投资额对于项目NPV影响最大,建设期成本管控对于项目整体估值影响最大;其次为单位垃圾上网电量,受到垃圾热值、焚烧设备效率、自用电比例等因素影响;其次为特许经营年限;最后为垃圾处置费。

A股垃圾焚烧发电上市公司成长性分析

在建项目建成投运是垃圾发电企业未来3年可预期的成长来源,我们以在运项目的运营能力为参照,预测在建项目建成投运后的经营情况,通过在建项目NPV/已投运项目NPV的指标来表现公司成长性,成长性由高到低依次为:绿色动力、中国天楹、旺能环境、伟明环保、瀚蓝环境、上海环境。通过目前市值/(在建项目+已投运项目)NPV指标来衡量上市公司目前的估值水平,垃圾焚烧项目估值由高到低依次为伟明环保、绿色动力、瀚蓝环境、上海环境、中国天楹、旺能环境。

投资建议:

通过横向比较分析,我们认为【伟明环保】在项目建设和运营效率上均表现突出,会计处理方式给予公司一定报表调节空间,降低业绩波动性。从成长性和估值角度,建议关注【中国天楹】和【旺能环境】。

风险提示:

项目建设进度低于预期,行业竞争加剧

目录

1 垃圾焚烧行业概况

1.1 与其他细分行业相比:盈利性好、现金流优

1.1.1 盈利性:垃圾焚烧发电行业盈利性好

1.1.2 现金流:垃圾焚烧发电现金收入比最高

1.1.3 资产负债率:处于中等水平

1.2 垃圾焚烧行业发展分析

1.2.1 生活垃圾产量逐年攀升,无害化处置仍以填埋为主

1.2.2 垃圾焚烧更具优势,2012年以来发展迅猛

1.2.3 区域分布不均衡,行业仍有发展空间

1.2.4 行业集中度较高,竞争格局趋于稳定

2 A股垃圾焚烧发电上市公司差异性分析

2.1 项目投资建设

2.1.1 单位垃圾处置投资

2.1.2 建设总投资构成

2.2 项目运营质量

2.2.1 垃圾处理价格

2.2.2 单位垃圾上网电量

2.2.3 上网电价

2.3 项目运营阶段

2.3.1 税收优惠

2.3.2 偿还贷款

2.4 会计处理方式

2.4.1 建设收入的确认

2.4.2 无形资产或金融资产确认

2.4.3 大修费用的会计处理

3 垃圾焚烧项目敏感性分析

3.1 典型单个项目的财务模型

3.2 项目NPV敏感性分析

4 A股垃圾焚烧发电上市公司成长性分析

4.1 已投运项目的运营能力分析

4.2 在建项目经营情况预测

4.3 在建项目NPV/已投运项目NPV

4.4 (在建项目+已投运项目)NPV/目前市值

正文

1 垃圾焚烧行业概况

1.1 与其他细分行业相比:盈利性好、现金流优

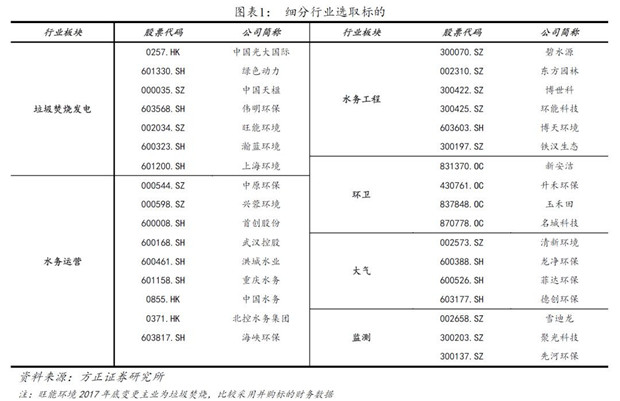

我们选取了垃圾焚烧发电、水务运营、水务工程、环卫、大气和监测6个细分领域内的代表性上市公司,通过这些上市公司的2017年年报财务数据计算细分行业指标进行比较。

1.1.1 盈利性:垃圾焚烧发电行业盈利性好

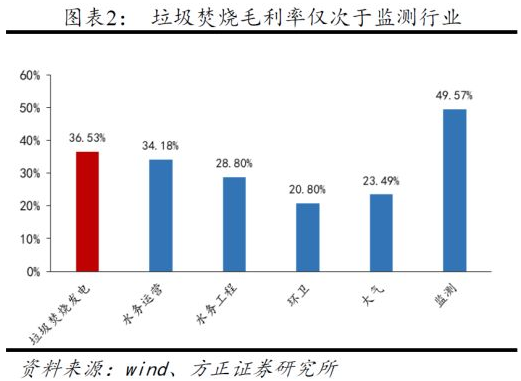

毛利率:仅次于监测行业

垃圾焚烧发电行业毛利率与其他细分行业相比较高,2017年垃圾焚烧发电行业整体毛利率为36.53%,仅次于监测行业,高于水务、环卫、大气等其他细分行业。

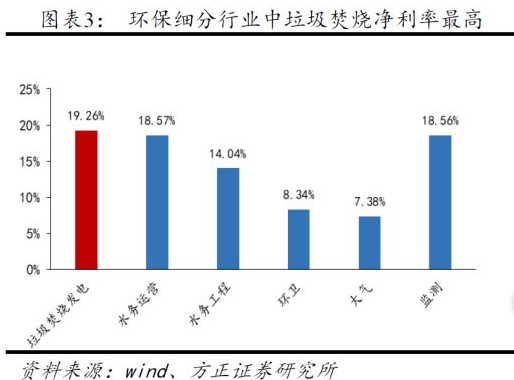

净利率:细分行业排名第一

净利率方面,2017年垃圾焚烧发电行业整体净利率19.26%,高于其他细分行业。

-

一文了解2018年再生资源回收行业现状 回收价值与总量增幅明显2018-10-26

-

生态环境部印发公告 禁止三行业以一氟二氯乙烷为发泡剂2018-10-25

-

谈谈真实的环保行业到底是什么样2018-10-25

-

深度分析工业废水:双轮驱动打开工业废水行业新蓝海2018-10-25

-

焦化行业烟气治理 还得下大力气2018-10-25

-

【图】固废处理行业发展趋势分析 专业运营商竞争优势愈发凸显2018-10-25

-

MCT悬浮床加氢关键工艺获财政部、工信部绿色制造系统集成项目资金支持2018-10-24

-

哈尔滨关于开展火电等6个行业变更排污许可证工作的通知2018-10-24

-

招标|广东中山市大涌镇积存垃圾清运项目公开招标公告2018-10-24

-

日处理生活垃圾3000t 光大国际中标天津市北辰区生活垃圾与餐厨垃圾协同处理项目2018-10-24

-

预算金额2.4亿元 福建省闽清县城乡环卫一体化PPP项目资格预审公告2018-10-24

-

福建省石狮市环卫一体化PPP项目资格预审公告2018-10-24

-

云南省姚安县智慧城乡环卫一体化(PPP)项目社会资本方采购公开招标资格预审公告2018-10-24

-

贵州省罗甸县城乡环卫一体化PPP项目社会资本采购资格预审公告2018-10-24

-

中国环境监测行业发展趋势 将再次更加开辟宏大的市场【图】2018-10-24