五部门关于开展2024年新能源汽车下乡活动的通知

Wolfspeed:碳化硅,被撕下了 “高成长” 的外衣

Wolfspeed:碳化硅,被撕下了 “高成长” 的外衣Wolfspeed(WOLF.N)于北京时间 8 月 17 日凌晨的美股盘后发布了 2023 财年第四季度财报(截止 202

Wolfspeed(WOLF.N)于北京时间 8 月 17 日凌晨的美股盘后发布了 2023 财年第四季度财报(截止 2023 年 6 月),要点如下:

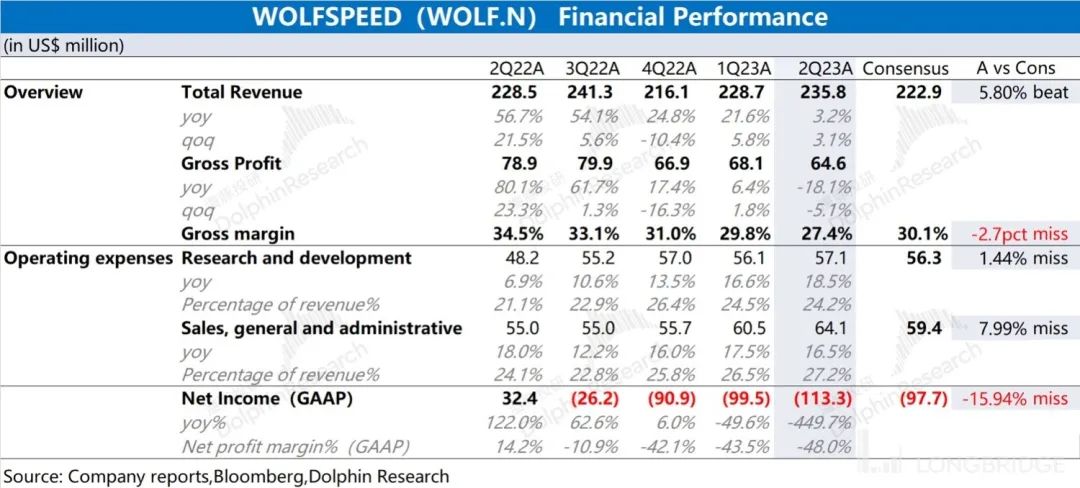

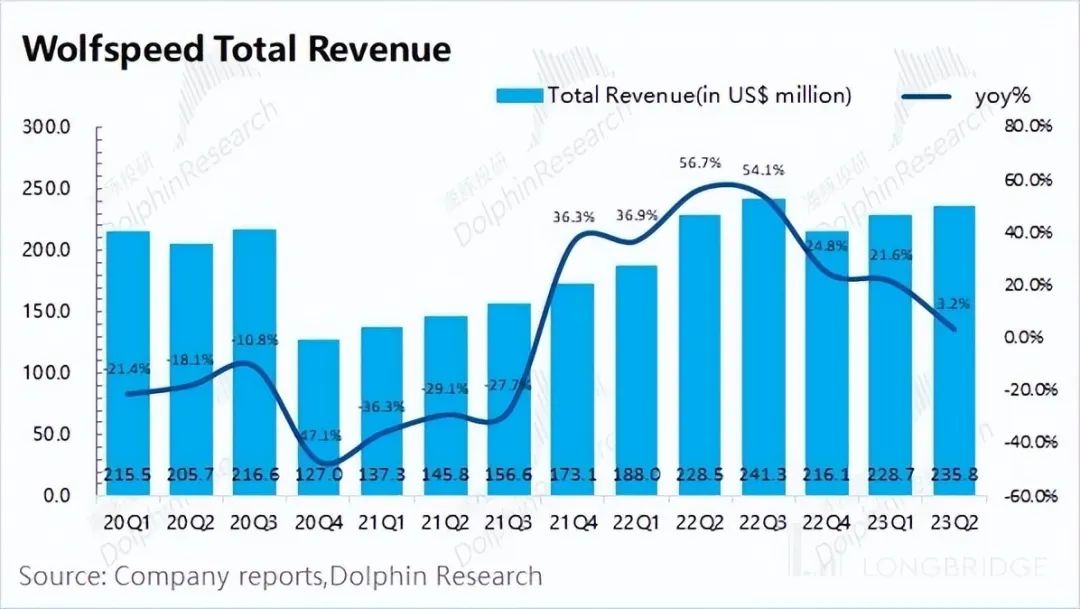

1、核心指标:Wolfspeed在 2023 财年第四季度(即 23Q2)实现营收 2.36 亿美元,同比增 3.2%,小超市场预期(2.23 亿美元)。收入增速持续下滑,高增长已然不再。公司本季度毛利率进一步下探至27.4%,低于市场预期(30.1%)。这主要是受市场需求放缓和存货走高的影响。

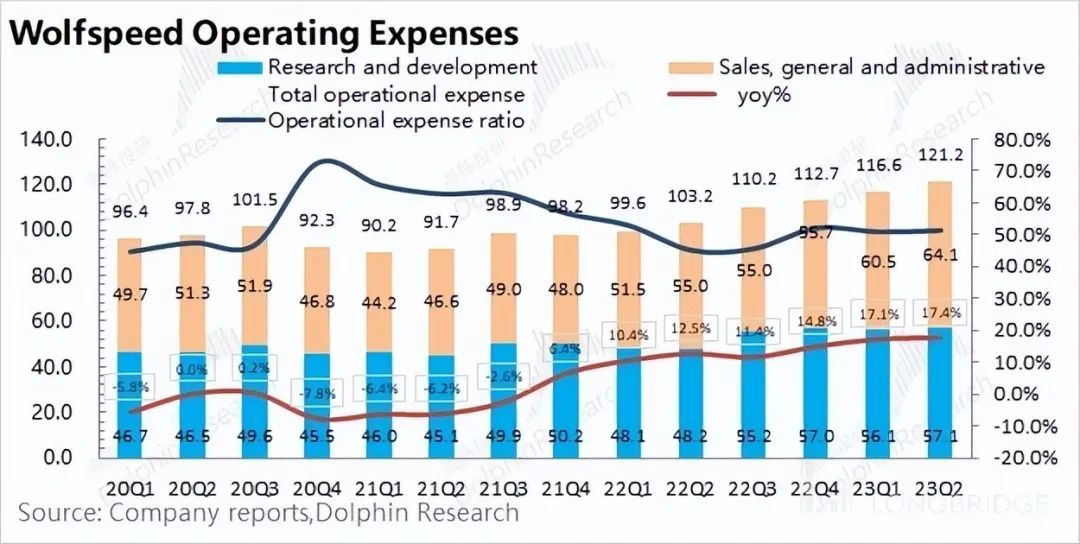

2、经营费用:Wolfspeed 在 2023 财年第四季度的经营费用达到 1.21 亿美元,同比增长 17.4%,费用段刚性增长。销售、一般和管理费用及研发费用均有不同程度的提升,其中研发费用持续保持 20% 以上。

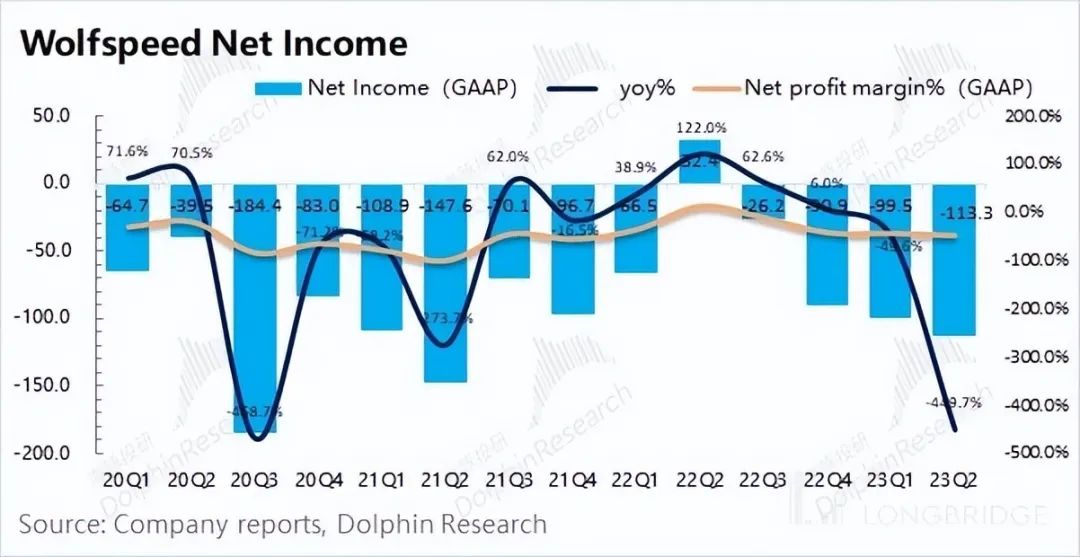

3、净利润:Wolfspeed 在 2023 财年第四季度实现净利润(GAAP)为亏损 1.13 亿美元,亏损幅度继续扩大。公司本季度亏损继续扩大的主要原因是毛利率持续下滑,而同时费用开支也继续增加,进一步侵蚀了利润。

4、下季度指引:Wolfspeed 对 2024 财年第一季度收入指引为 2.2-2.4 亿美元,接近此前市场预期(2.36 亿美元)。而公司对净利润(GAAP)净亏损目标为 1.45-1.69 亿美元,远低于市场预期(净亏损 0.9 亿美元)。

整体来看:Wolfspeed 的本次财报是不理想的。虽然收入端小超市场预期,但利润端又一次 “崩不住”。在下游需求渐显疲态,存货走高的情况下,毛利率呈现持续的下滑。

再看公司的下季度指引,同样不能带来信心。公司下季度预计实现收入为 2.2-2.4 亿美元,接近此前市场预期(2.36 亿美元)。而净利润(GAAP)净亏损目标为 1.45-1.69 亿美元,远低于市场预期(净亏损 0.9 亿美元)。公司的亏损,更是会出现进一步的扩大。

海豚君认为新能源车市场竞争加剧,“在减配降价” 的竞争影响下,当前市场对碳化硅的需求并不太强烈。马斯克也曾宣称,特斯拉的下一代平台将减少 75% 的 SiC 用量,这也进一步影响了碳化硅行业的长期预期。

从 Wolfspeed 的财报和指引看,收入端还能稳在 2 亿美元以上,而亏损却在不断扩大。在盈利遥遥无期的情况下,业绩短期内难有展望。此外,不能忽视的是 “预期”。

对于 Wolfspeed 股价,一个很大的 “支撑点” 是因为市场认为公司具有高成长性,而当前收入层面已然看不大 “高成长” 的表现。在撕下 “高成长” 的外衣后,亏损还在不断扩大的公司,Wolfspeed 很难赢得市场信心。

以下是详细分析

一、营收端

Wolfspeed 在 2023 财年第四季度(即 23Q2)实现营收 2.36 亿美元,同比增 3.2%,小超市场预期(2.23 亿美元)。

结合公司上季度的财报交流,公司本季度虽然完成了 2.12-2.32 亿美元的收入目标,但公司在本季度的收入增速急剧下跌至 3.2%。公司的增长主要受益于新能源领域的增长,而在当前新能源车行业降价减配的竞争趋势下承受一定的压力。

本季度的收入端还是符合预期的,而市场更关注的是公司下季度的情况。公司下季度给出 2.2-2.4 亿美元的收入指引,同比更可能会出现下滑。相对疲软的指引,将一定程度影响市场对碳化硅市场需求的预期。

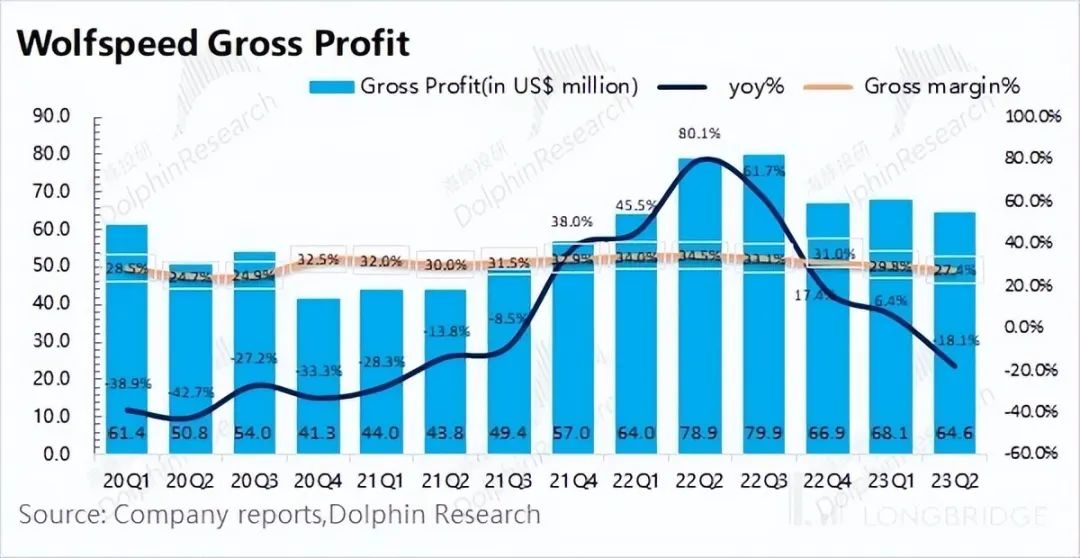

二、毛利端

Wolfspeed 在 2023 财年第四季度(即 23Q2)实现毛利润 0.65 亿美元,同比下滑 18.1%。收入好歹还在增长,而毛利这边已经开始 “撑不住” 了。

毛利端出现 7 个季度以来的首次下滑,主要受毛利率趋势性下降的拖累。本季度的毛利率仅有 27.4%,同比下降 7.1pct,明显低于市场预期(30.1%)。毛利率端的下降,主要是下游对碳化硅的热情有所减弱,公司存货继续走高,进而压低了毛利率水平。

三、经营费用端

Wolfspeed 在 2023 财年第四季度(即 23Q2)的经营费用 1.21 亿美元,同比增长 17.4%。由于公司仍处于行业初期的高成长性阶段,公司经营费用率(尤其研发端)持续维持在将近一半的水平。

1)研发费用:本季度费用支出 0.57 亿美元,同比增长 18.5%。作为高科技公司,研发费用具有一定的刚性特征。在 LED 等资产剥离后,公司对研发投入的增加主要是针对于 SiC 方面的投入。海豚君预期公司仍将继续重视研发的投入,费用占比将继续维持 20% 以上;

2)销售、一般和管理费用:本季度费用支出 0.64 亿美元,同比增长 16.5%。主要是在下游市场热情减弱和存货走高的情况下,公司加大了销售费用的支出,进一步增加了成本项。

在收入端增速不断下滑的情况下,公司的费用端仍在增长。这将在很大程度上影响公司的利润释放,继续扩大亏损。

四、净利润

Wolfspeed 在 2023 财年第四季度实现净利润(GAAP)为亏损 1.13 亿美元,低于市场预期(0.98 亿美元),亏损进一步扩大。

其实 Wolfspeed 的盈利只在 22 年年中实现,主要是因为公司当时有近 1 亿美元的非经常性变动。而剔除该影响之后,其实公司一直是处于亏损的状态。换句话说,公司一直处于输血的状态,至今还未实现经营面正向盈利。

单从 Wolfspeed 本次季报看,公司本季度虽然收入端小超市场预期,但是利润端明显低于市场预期。这主要受公司的毛利率和费用端的影响,毛利率持续下降挤压了公司的盈利能力。而经营费用及新工厂的启动成本增加,又进一步侵蚀了公司的利润。

而市场最担心是公司的下季度,Wolfspeed 给出的下季度指引中季度亏损 1.45-1.69 亿美元,亏损幅度进一步扩大。海豚君认为下季度亏损敞口仍维持较大,一部分是因为公司收入端未见明显回暖,另一方面是因为公司毛利率和费用端仍将带来压力,影响公司利润的释出。

<本篇完>

本文为海豚投研原创文章

原文标题 : Wolfspeed:碳化硅,被撕下了 “高成长” 的外衣

-

无人驾驶新能源车下月可试驾2023-11-30

-

新能源车免车购税第九批目录分析:氢燃料电池破冰2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

很遗憾:又一家明星公司扛不住了2023-08-17

-

充电涨价只是个开始,新能源车主们做好准备了吗?2023-08-16

-

恒大汽车有救了?许家印获“中东土豪”5亿美元投资2023-08-16

-

获5亿美元战投,恒大汽车能否“重生”?2023-08-16

-

成立新公司,集度汽车要为交付做准备?2023-08-14

-

中国新能源车的残酷真相:卖给“懂王”只能破产2023-08-11

-

新能源车战事大赏,“下乡包围城市”利好了谁?2023-08-11

-

大众是如何在新能源车浪潮中掉队的2023-08-11

-

新能源车降价潮来临,成本降低与增速放缓是主因2023-08-09

-

恒大汽车系又一公司被强制执行1.2亿2023-08-09

-

中国新能源车企,加速杀入中东2023-08-08