五部门关于开展2024年新能源汽车下乡活动的通知

销量下降营利却上升,长城汽车的真实面目到底如何?

销量下降营利却上升,长城汽车的真实面目到底如何??股价大幅震荡,销量下降营利却上升,在矛盾的表象下,长城汽车这两年来的真实面目到底如何?文丨庆秋BT财经原创文章近期,国内车企陆续出

?股价大幅震荡,销量下降营利却上升,在矛盾的表象下,长城汽车这两年来的真实面目到底如何?

文丨庆秋

BT财经原创文章

近期,国内车企陆续出炉2022年中财报及8月销量成绩,国内自主品牌巨头之一长城汽车的表现可谓喜忧参半。

从财报来看,长城汽车是仅有的、实现营收净利双增长的三家车企之一,营收达621.34亿元,同比增长0.33%;净利55.92亿元,同比增长58.72%。

然而,长城汽车销量却表现略颓,8月的批发销量和零售销量均未能进入行业前十。虽然长城汽车8月销售8.8万辆,较去年同期增长18.8%,但较7月的10.2万辆环比下降13.4%,而2022年上半年累计销量51.85万辆,同比下滑16.12%,仅完成190万辆年销量目标的27.3%。如此来看,恐怕今年整体销量很难超越去年,同比下滑或成定局。

自2020年7月起,长城汽车股价开始飞升,从7元/股一路飙至近70元/股;而2021年11月后,股价又不断下探,降至20-40元/股区间,市值也从高峰期的6000亿元缩水至不足3000亿元,不过依然守住了第二大市值整车车企的宝座,仅次于比亚迪。

股价大幅震荡,销量下降却营收上升,在矛盾的表象之下,长城汽车这两年来的真实面目到底如何?

01财报的“水分”

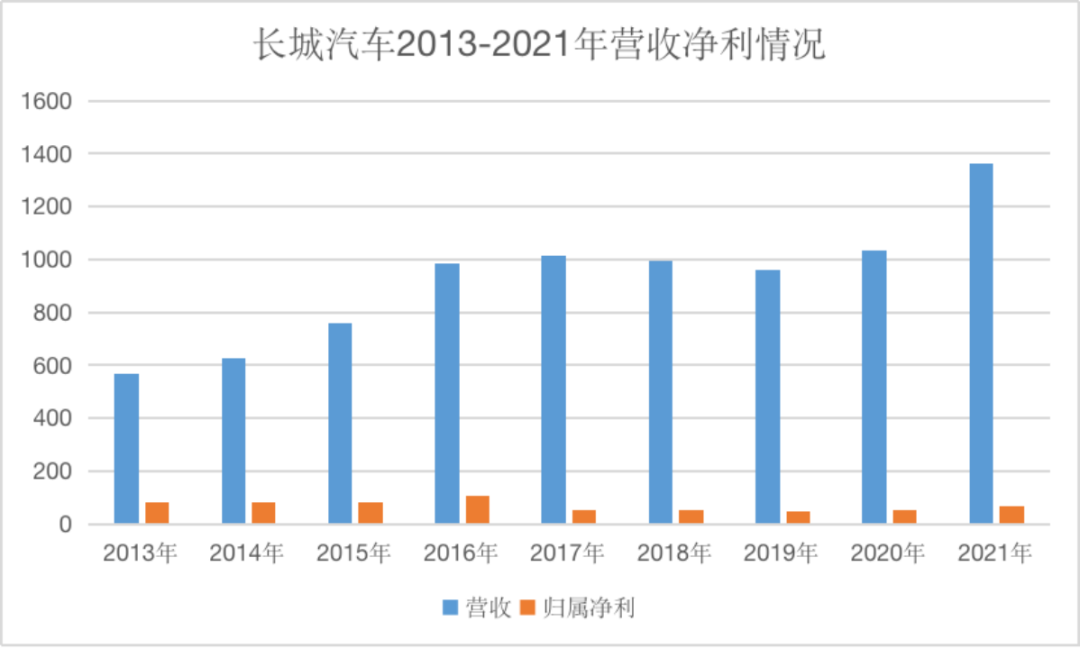

2020年,长城汽车的营收继2017年后再次突破千亿元大关;2021年,营收冲到1364亿元,同比增长达32.04%;2022年上半年也创下了中期营收的新纪录。

但是净利润这一项暴露出了长城汽车一些问题。

据历年财报可知,长城汽车仅在2016年实现过百亿元级的净利润,当时的营收还不足千亿元。结果,2017年营收冲过千亿,净利却腰斩至50.27亿元,2019年降至九年来最低水平,仅为44.97亿元。2020-2021年虽然有所反弹,但距离百亿净利的高度仍有不小的差距,营收占比更是进一步降低。

净利率也同样从2016年的10.72%骤降至2017年的5.02%,之后也一直没能重回10%以上,2021年净利率仅为4.93%。

可见,长城汽车在营收节节攀高的同时,净利润却并没有随之而上。

BT财经研究发现,长城汽车赚钱能力急剧下降的主要原因是支柱业务汽车销售的毛利率持续走低。

长城汽车营收来源主要有四大块,分别为销售汽车、销售零配件、模具及其他、提供劳务等。其中,汽车的营收占比常年高达90%以上。因此,公司整体毛利率的增减幅度基本上是由汽车业务决定的。 财报显示,2016年,汽车业务毛利率达24.17%,同比减少0.83个百分点,当年整体毛利率则减少0.66个百分点;2017年,汽车业务毛利率降至17.84%,同比减少6.33个百分点,导致整体毛利率也减少了6个百分点。到2021年,汽车业务的毛利率已经降至14.89%,与2016年相比,降幅将近10个百分点。

不过,利率突降的画风在最新财报中有所改变。2022年上半年,净利率从不足5%回升至9%,毛利率也较2021年上升了2.22个百分点达18.38%。 这是因为汽车业务的毛利率得到提升了吗?长城汽车并未在2022年上半年财报中披露具体业务的毛利率数据,但从营业成本来看变化并不大,相反,经营活动产生的现金流量金额较上年同期还下降了45.97%,加之原材料价格大幅上涨、芯片供应紧张等客观因素,综上判断,汽车业务的毛利率不大可能出现增长。

因此,增长的关键并不在于业务提升,而是财报中其他的项目因素“粉饰”所致。

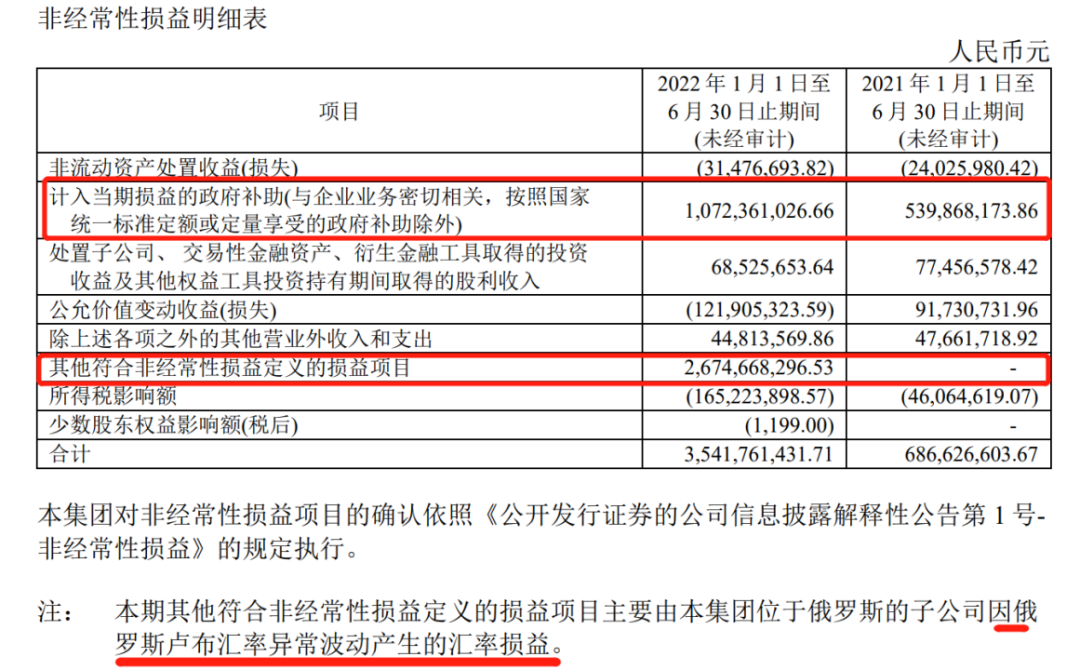

2022年上半年,长城汽车的归属净利润为56亿元,同比增长58.72%,但扣除非经常性损益后,净利润降至20.59亿元,同比下降27.56%。换言之,非经常性损益在报告期内为长城汽车提供了高达约36亿元的净利润,甚至超过了主营业务的贡献。对比去年同期,非经常性损益仅有6.87亿元。

翻阅财报可知,2022年上半年,非经常性损益项目中,政府补助达到10.72亿元,较去年同期翻番,增加了5.3亿元。更夸张的是,汇率损益直接贡献了26.74亿元。这二者相加就比去年同期多了30多亿元。

图源:长城汽车2022年上半年财报

如果剔除掉外币汇率异常波动的影响,长城汽车2022年上半年的净利率实际仅为4.7%,为近7个报告期内最低水平。 而长城汽车财报的“水分”可能还不止于此。

BT财经研究发现,2017年(含)之前,长城汽车的研发投入在财报上是全额计入当期损益的。虽然这样费用化会抵减一部分利润,但财报数据更为真实。

然而,2018年起,摊销项中增加了非专利技术,对于部分研发支出进行了资本化处理。这导致2018年的研发费用直接骤降48.18%,为17.43亿元,而实际研发支出总额为39.59亿元。若以39.59亿元计,该年利润则将减少近六成。

2021年,长城汽车的研发投入资本化比重已上升至63.95%,90.67亿元的研发总投入,仅有32.69亿元计入了当期费用。

如果没有这项“技术调整”,长城汽车的净利润恐怕早已变负。这或许是长城汽车维护品牌的无奈之举,但依然难以掩盖其自身早已陷入盈利能力下行的困境。

3 首页 下一页 上一页 尾页-

李克强以新能源汽车破题详解“新经济”2023-11-30

-

政策大力支持 新能源汽车有望迎来产业大爆发2023-11-30

-

新能源汽车背后被忽视的碳排放2023-11-30

-

甘肃省新能源汽车推广应用实施方案(2016—2020年)2023-11-30

-

燃料电池推广应选择氢能富足的城市2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30

-

新能源汽车,中国掌握着所有核心技术2022-09-26