五部门关于开展2024年新能源汽车下乡活动的通知

云度的陨落,均瑶的豪赌

云度的陨落,均瑶的豪赌导语Introduction均瑶会拿出吞并海航时的魄力嘛?作者丨罗 超责编丨罗 超编辑丨朱锦斌“有信心到2025年实现保底30万辆的销量目标,实现

导语

Introduction

均瑶会拿出吞并海航时的魄力嘛?

作者丨罗 超

责编丨罗 超

编辑丨朱锦斌

“有信心到2025年实现保底30万辆的销量目标,实现跻身国内纯电汽车品牌前三强的目标。”两年之前,困顿中的云度汽车选择重新出发,“二进宫”的林密在厦门信誓旦旦地聊起自己的“五年计划”。

只是,两年过去,当消息再次传来,不是“云度重回赛道”的喜讯,而是“资金链断裂,宣布停产”的公告。

两年时间,新能源市场一路高歌猛进,产业格局、技术迭代、运营体系、制造理念、市场规模……一切早已沧海桑田。站在一角的云度只能落寞感慨,喧嚣总是别人的,自己不过是在一个无解的圈子里兜兜转转,等待进入下一个循环,或者直接走入历史的尘埃。

林密回归时,身旁站着两位“白衣骑士”。2020年,莆田国投以及新的资金方福建龙头产业股权投资基金合伙企业(有限合伙)承接了福汽集团的全部股权,承接后,莆田国投上升为单一最大股东,持股比例上升至43.44%,新股东福建龙头基金持股比例30%。

这两位的“慷慨解囊”是林密喊出“2025目标”的绝对支撑,前者的国资背景一目了然,后者的身后也是站着中信信托有限责任公司、福建省产业股权投资基金有限公司等强势资本,实力自然毋庸置疑。

随后,创始人刘心文退股出走,其持股由珠海宇诚投资中心(有限合伙)接盘,而这家企业实际的控制人便是林密,他赫然摆出一副要大干一场的样子。

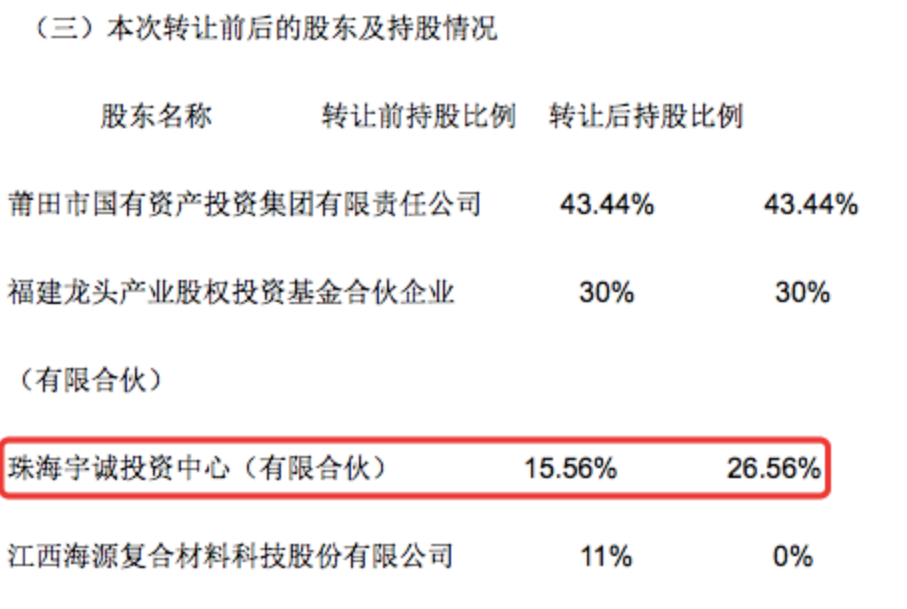

只是,股权结构的调整与新资本的注入并未换得云度的脱胎换骨。在内外部市场环境的急剧震荡下,今年4月,云度的第四大股东海源复材发布公告称,将持有云度新能源汽车有限公司11%的股份全部转让给珠海宇诚投资中心有限合伙。

在公告中,海源复材也透露出云度的近况——资金链断裂,于2月份开始便处于停产状态。始终徘徊在市场边缘,近乎“隐身”的云度再次以失败者的形象重回大众视野。

而伴随着股权的再次变动,有声音传出,这次云度回收外部股份,就是为了打包卖给均瑶集团,云度已经被均瑶集团收购,双方也已经签订了相关协议。“均瑶派来的人已经上任了,全盘接手云度汽车,还从一家头部车企挖了一个技术团队。”

是的,云度似乎又一次“大难不死”,至于均瑶的接盘是不是“必有后福”的征兆,那就得从云度究竟如何一步步走到如此境地说起了。

云度之死

其实,作为新势力中当之无愧的“前浪”,云度2015年成立,2017年拿到生产资质,同年便发布首款车型小型纯电SUV“云度π1”,在那个“PPT造车”横行的年代,云度早早跨越了诸多新势力的第一道生死线——完成交付,打通了“研发、交付、售后”的流程。

凭借低端策略,云度先发制人,说提前布局也好,说追赶补贴红利也罢,2018年的云度看起来确实像闯出了一片盛夏,全年销量9,300辆,而那一年的蔚来也只不过堪堪交出1.13万辆。

一年时间,从制造到交付,在“太快”的一片质疑声中,云度的销量随即急转直下,2019年销量下滑至2,566辆,此后便陷入停工停产状态,今年一季度云度的累计销量只剩下516辆,而且大多都是库存车型。从高光到低谷,也不过一年时间,一句“出道即巅峰”道不尽云度的忧愁。

市场停滞的代价便是云度不可避免地陷入到持续亏损的泥沼之中。2017年到2020年期间,云度净亏损分别为0.95亿元、1.38亿元、1.77亿、2.04亿元。财报显示,2021年度云度汽车营收6776.32万元,净亏损2.13亿元,今年一季度营收660.25万元,净亏损0.56亿元。

或许在主流新势力眼中只算是“小打小闹”的亏损数额,对于“小步快走”的云度已经是生命不可承受之重,常年无法盈利,融资输血渠道受阻,脆弱的资金链一碰就碎。

挥出这计重拳的毫无疑问便是如今严峻的新能源产业形势。一方面,政策补贴无情退坡,市场又受芯片短缺、原材料价格上涨等供应链层面的重重考验;另一方面,小米、华为等大厂纷纷入局,传统车企开启新能源“全面战争”,市场竞争态势日渐激烈。

毫无疑问,对于错失发展契机,过度依赖补贴政策的云度而言,它实在难以打造出行之有效的应对机制,面对一个个实力雄厚的竞争对手,本身综合竞争力孱弱,在市场中毫无话语权便是“原罪”。当时代的灰尘倾泻而下,云度头顶的一座座大山势必会压得它喘不过气来。

“云度造车是认真的。”一开始,在刘心文看来,一个新品牌的机会在哪,主要看公司是什么样的机制,对于制造产品是什么样的态度,这二者就能决定企业的未来。

但现在回头看来,云度内部的运营机制长期处在一个相当不稳定的环境之中。频繁的股权架构调整,对内使得云度的决策和沟通机制出现不同程度地撕裂,企业内部难以形成统一的向心力,公司运营效率自然不断降低。

对外,股权架构的调整也在很大程度上影响到消费者以及经销商的选择信心,导致云度无法形成稳定的品牌形象以及渠道体系。

相较于混乱的运营机制,云度在产品制造层面的表现应当更为致命。从2017年首款车π1上市交付至今,云度依然是靠着两款小型车苦苦支撑。

尽管期间推出过推出π1和π3的衍生车型,但乏善可陈的产品力早已跟不上市场迭代的步伐,曾经轰动一时的云度X-π概念车和π7车型也不见踪影。

面对零跑、哪吒等一众二线新势力的产品持续扩张,云度单一匮乏的产品矩阵显得毫无还手之力,更何况在产品本身的质量问题上,无论是尴尬的碰撞成绩,还是接连不断的刹车失灵、续航虚标等产品投诉,都让云度失去了参与主流新能源市场竞争的资格。

虽说,林密回归时曾在纯电平台、三电技术以及智能网联等领域提出了一整套技术方案,并且企图试水出行业务,打造用户服务体系以及创新渠道模式,但都如同清风拂水,了无痕迹。林密构想的价值链体系在资金链断裂的啃食中早已是千疮百孔。

缓慢的产品技术迭代、难以稳定的内部运营机制、羸弱的销售渠道与用户服务体系,使得云度的陨落成为了一种“必然”。

均瑶,赌性坚强

这时,走入绝境的云度叒一次迎来了自己的“救世主”——均瑶集团。只是,明眼人都看得出,现在的云度一地鸡毛,均瑶又为何要去收拾这个“烂摊子”呢?

创立均瑶的王家三兄弟应该会很喜欢曾毓群办公室墙上挂着的四个大字:赌性坚强。

从一开始,乘着1991年亚运会的东风,靠着制作旗帜、徽章赚到第一桶金,到1998年以天价68.8万元拍下了温州近百辆出租车的永久经营权证,均瑶集团的创立就带着些赌的成分。

随后,2004年,均瑶集团收购无锡国资持有的上市公司大厦股份(现大东方),2015年,完成吉祥航空上市,2018年又通过受让股份及定增入主爱建集团,2020年推进均瑶健康的上市,完成资本布局。

在资本市场中,均瑶的资本运作逻辑往往看上去略显粗犷。这种多元化的经营模式,粗放的资本运作方式也让均瑶集团备受质疑,认为其“什么赚钱就做什么,毫无市场深耕,说白了,均瑶就是在赌。”

均瑶最近一次令人印象深刻的豪赌便是组建300亿联合战队试图收购海航集团,外界看来,这无疑是一次疯狂的蛇吞象。要知道,均瑶集团2020年度营收也才260亿元,而海航控股的净资产为-300亿元。

虽然海航方面最终选择了从事钢铁行业的方大集团,均瑶集团铩羽而归,可均瑶集团“胆大包天”的赌法还是引得众人纷纷侧目。

可在均瑶集团看来,未来的长久经营中,公司很难预料到会遇到什么样的风险,如果把所有业务都压在一个行业,难免出现问题。

“我们的设计逻辑是均瑶集团永远都要在,因此选择了多元化投资、专业化经营的路子,希望这几个柱子都能茁壮成长。” 均瑶集团总裁王均豪曾表示。

走多元化的投资,是均瑶长期以来所坚持的战略方向,无意中赌性也就成为了最鲜明的企业个性之一。

如今,任谁都知道,万亿的新能源市场是一块处处埋金的宝藏,均瑶想要挖掘新的增长点,再创辉煌的话,汽车行业不仅是绕不出的领域,更是均瑶整合旗下航空运输、金融服务、大消费以及科技创新业务,形成优势互补的最佳选择。

更何况,在均瑶各大“支柱”都存在隐忧的情况下,它的确需要拓展强势领域去寻找新的业务增长点,盘活现有资产。

可以看到,无论是被寄予厚望的均瑶健康,还是备受考验的吉祥航空,又或是高光不再的爱建集团,都在不同程度上承受着行业转型的阵痛。

常温乳酸菌饮品市场高速增长的黄金时期逐渐远去,加之低价维度的竞争格局更加激烈,占据均瑶健康90%以上的“味动力”常温乳酸菌系列产品日子自然不会好过。

业绩报告显示,均瑶健康2020年营业收入8.52亿元,同比下降31.62%,归母净利润2.14亿元,同比下降了27.6%。

而在疫情影响下的航空运输业,也不必多说。2020年,吉祥航空归母净利润约为-4.73亿元,继2019年净利润同比下降19.34%之后,再次遭遇滑铁卢,同比大幅下降147.64%。

此前接受媒体采访时,均瑶集团实控人王均金曾表示,航空业务占“均瑶系”盈利的40%左右。毫无疑问,疫情冲击之下,均瑶版图的半壁江山正在遭遇强烈震动。

不仅如此,随着信托行业的发展风向正在转变,主要业绩依赖信托的爱建集团也逐渐呈现出低迷态势。虽然2018年-2020年,爱建集团归母净利润分别为11.58亿元、13.19亿元和13.52亿元,均实现正向增长。

不过,从净利润方面来看,增幅已经从前两年的39.57%、13.88%,放缓至2020年的2.51%。

所以,当恒大、创维等企业纷纷通过收购弱势车企,迅速建立起研发、生产能力,一头扎到新能源赛道后,自身支柱板块发展受阻的均瑶难免蠢蠢欲动。

实际上,在去年底便曾有传闻称,爱驰汽车正与均瑶集团取得联系,后者或将投资爱驰汽车。

值得注意的是,均瑶集团在汽车业务上是有布局与经验的。旗下子公司大东方布局了“东方汽车”,聚焦在区域市场中,与25个汽车品牌厂家建立合作关系,在无锡和周边城市共拥有43家4S门店,也曾连续入围中国汽车经销商集团百强排行榜,可见实力不俗。

可是,由于东方汽车多以经营中低端4S点为主,除少数宝马、雷克萨斯等品牌4S店盈利外,其余多数中低端4S店受传统汽车行业下行影响较大而处于亏损状态,因此大东方的汽车销售以及服务业务被剥离,将东方汽车和新纪元汽车各51%股权作价10.95亿元出售给控股股东大厦集团。

但既然是控股股东,一旦均瑶接盘云度,利用股东的经销渠道,中低端市场的下沉渠道,为云度打开一部分C端市场是有可能的。

除此之外,只要稍微复盘一下均瑶集团的实体业务,不论是吉祥航空,还是均瑶健康,很明显能够察觉到均瑶在低价低线市场有着多年的运营经验,对低端或者下沉市场的把握程度,均瑶是有体系支撑的,而这也恰恰也是云度所在的细分市场。

至于,是仍采取低价低质策略的竞品承接了其他核心品牌的退出份额,还是像均瑶健康一样走上高端化之路,这是均瑶接手云度之后需要考虑的问题之一。

当然,产品与品牌的市场定位还不是当务之急,当务之急是均瑶入主云度之后,究竟能驻入多少鲜活的血液?

要知道,云度如今百废待兴,产品技术迭代、销售渠道、用户服务体系,每一个环节都是资本的“无底洞”。环视市场,“蔚小理”手中握有500多亿现金流才感不慌,均瑶集团虽说布局范围广,但是想要拿出一笔能让云度起死回生的资本,难度可想而知。

拿均瑶集团2019年的财报数据来看,其营业总收入317.67亿元,同比增长15.35%;归母公司净利润虽说同比增长了26.17%,却只有3.48亿元。

除非均瑶拿出吞并海航时的魄力,如果只是在小范围内的“修修补补”,或者走上“圈地”,撬动杠杆的造车老路,最终的结局也就不言自明了。

原文标题 : 云度的陨落,均瑶的豪赌

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30