五部门关于开展2024年新能源汽车下乡活动的通知

芯片荒今年难以缓解,缺芯给汽车工业供应链提出新的课题

芯片荒今年难以缓解,缺芯给汽车工业供应链提出新的课题12021年芯片短缺对汽车行业的打击巨大。根据AutoForecast Solutions(AFS全球汽车生产预测)最新数据,截

1

2021年芯片短缺对汽车行业的打击巨大。根据AutoForecast Solutions(AFS全球汽车生产预测)最新数据,截至12月19日,由于汽车芯片供应短缺,已造成全球汽车减产1027.2万辆,预计全球2021年全年减产汽车1131万辆。北美洲已减产汽车317.8万辆,预计全年减产341.2万辆;欧洲市场已减产295.4万辆,预计全年减产334.9万辆。除中国外的亚洲其他地区中,目前已减产174万辆,预计全年减产195.2万辆。

2月7日AFS表示,由于芯片短缺,全球范围内减产的汽车数量较一周前激增61%,至37.05万辆汽车。据AFS最新预计,汽车制造商今年或减产超过100万辆汽车。

与汽车产业的凄风苦雨相比,芯片产业是艳阳高照。《华尔街日报》1月30日报道,受全球半导体短缺和需求增长影响,芯片行业刚刚度过了有史以来销售状况最好的一年。高德纳咨询公司发布的信息,2021年全球芯片销售额同比增长约25%,首次突破5000亿美元,达到创纪录的5835亿美元。工厂昼夜不停生产仍无法满足需求。预计供应长期短缺将使半导体行业今年的收入增长9%,增速超过历史平均水平。高德纳咨询公司估计,芯片业的乐观情绪导致2021年资本支出达到创纪录水平,至少有1460亿美元,为5年前的两倍多。

美国格芯公司首席执行官汤姆·考尔菲尔德在接受记者采访时说:“芯片行业用了50年时间才发展成一个规模达5000亿美元的产业。我认为这个数字只需8到10年就能达到1万亿美元。”

英特尔公司首席执行官帕特·格尔辛格说:该公司去年创下销售纪录,“2022年只会更好。”

然而,芯片短缺现象依然没有缓解。

1月25日,美国商务部发布《半导体供应链信息征询风险报告》,汽车制造商、医疗设备制造商等芯片买家持有的库存中值已从2019年的40天降至2021年的不到5天,关键行业的库存甚至更少,全球半导体短缺将至少持续到今年下半年。

报告指出:瓶颈主要集中在几种特定类型的半导体输入和应用中,包括传统逻辑芯片(用于汽车、医疗设备和其他产品)、模拟芯片(用于电源管理、图像传感器和射频)和光电子芯片(用于传感器和开关)。

芯片产能主要瓶颈是晶圆、材料、组装、测试和封装能力等视为瓶颈。美国商务部的报告几乎承认美国政府在解决瓶颈方面无能为力,没有措施能立即缓解短缺。

美国商务部副部长唐·格雷夫斯承认,当前美国半导体行业面临两大危机,一是半导体供应短缺扰乱了汽车、消费电子等多个关键行业,造成企业裁员和经济复苏放缓;二是美国在半导体供应链的“长期领导力”面临威胁,过去20年美国占全球半导体生产的比重大幅下滑。

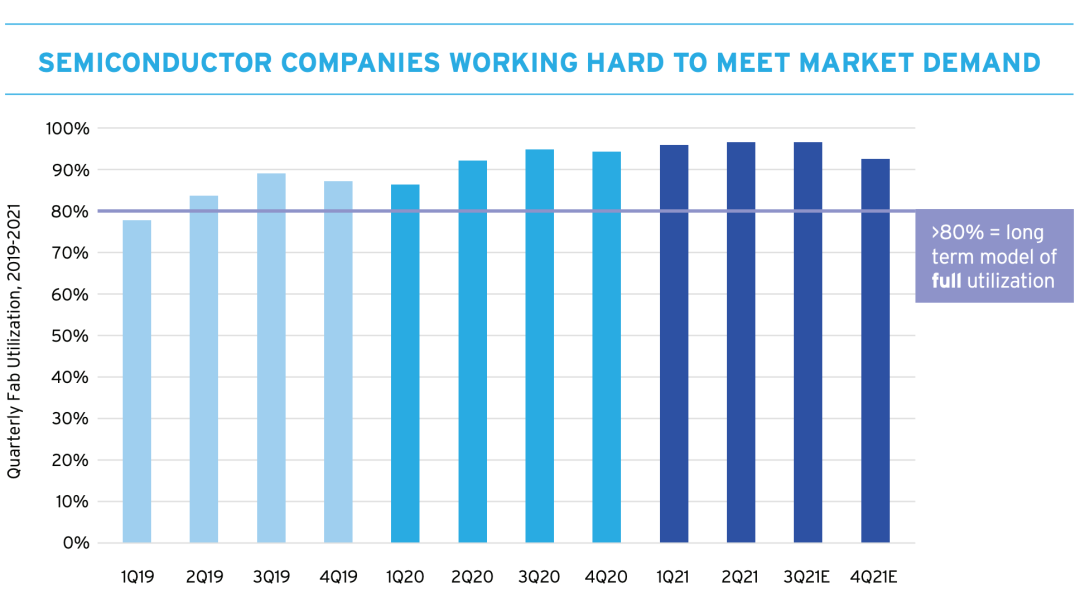

美国商务部长吉娜·雷蒙多还提到某些芯片价格“异常高”的情况。美国海纳金融集团说,目前全球半导体买家等待产品交付的时间平均超过25周,远高于10至14周的公认“健康范围”。但是,芯片行业已经开足马力,从2020年下半年到2021年三季度,产能利用率都在95%以上。

半导体行业的资本支出在2021年接近1500亿美元,2022年将超过1500亿美元。相比之下,在2021年之前,油气行业每年的资本支出从未超过1150亿美元。据华尔街日报报道,Gartner称,全球芯片制造商预计今年将投入约1460亿美元的资本支出,较上年增长约三分之一,比2019年新冠大流行前高出50%。这项投资是五年前行业支出的两倍多。

芯片制造商正在建设新半导体工厂,但这些投资需要时间才能转化为产量的增加。此前宣布的一些投资预计最早将于2022年下半年上线。

还有报道称,芯片制造商为提高产能而进行的投资不会很快落实,这也使供应持续受限。但据贝恩公司预测,随着新的芯片工厂投产,该行业到2025年可能面临生产过剩的风险。

并非所有芯片在价值4640亿美元的半导体行业中都享有平等的地位。

美国商务部确定的存在严重半导体供需不匹配的特定类型产品,包括医疗设备、宽带和汽车。具体包括:主要由传统逻辑芯片制成的微控制器,例如40、90、150、180和250 nm节点;模拟芯片,包括例如40、130、160、180和800 nm节点;以及包括例如65、110和180 nm节点的光电芯片。

据Gartner估计,台积电、三星和英特尔三家公司,大约占到了2021年芯片行业投资的五分之三。几乎所有这些投资都被用于尖端技术,这一领域依然有丰富的拓展空间。目前每6美元投资中只有不到1美元被指定用于订单积压时间最长的成熟工艺芯片。所谓成熟工艺芯片(使用28纳米或以上工艺制造的芯片)是最稀缺的芯片,许多只卖几美元一个,采用旧技术和旧设备生产。用于先进芯片的5纳米晶圆,售价约为17000美元。相比之下,一块28纳米晶圆的价格约为3000美元。由于利润微薄和需求下降的风险,许多半导体制造商对这些芯片上进行数十亿美元的投资持谨慎态度。

台积电和索尼表示将在日本建立一个70亿美元的芯片工厂来生产成熟工艺半导体,努力填补这方面的空白。该工厂要到2024年底才能开始大规模生产,因此它无助于解决当下影响汽车和电子产品生产的问题。这意味着汽车、家用电器和小配件中使用的普通芯片供应将持续紧张,等待订单交货的时间依然会很长。

汽车行业习惯低价采购,导致半导体供应商没有动力扩大产能。整车厂大多采用准时化管理模式,要求芯片供应商被动的配合,半导体厂商花几年时间,几亿到数十亿美元建立的芯片产能,可能在生产前30天时间被整车厂取消订单。因此,半导体厂商对产能的扩充慎之又慎。

Counterpoint Research的一位技术市场研究员估计,对受打击最严重的半导体类型的投资受限,意味着传统芯片供应赶不上预计需求的状况将持续到2024年。

许多传统芯片制造商都不愿对新产能进行大规模投资,因为到几年后新工厂开始生产时,可能已经没有像现在一样的需求,导致设备使用不足和损失。

一家新工厂生产成熟工艺芯片,如28纳米的产能,会因为前期成本和开始生产时产量较低而产生亏损,而在旧工厂里运行着旧设备拥有高效的成本结构,这是业内竞争者们很不愿面对的局面。生产汽车芯片的产线大多为8寸线(甚至6寸线),产线建立时间较早,折旧基本完成,因此晶圆生产成本较低,再投入建设新的8寸晶圆厂并无成本优势,因此8英寸晶圆的产能5年来平均年增长率仅为3%。

虽然有的半导体IDM将汽车芯片的生产转移到老旧的12寸产线上,意图提高产能并获得规模效应,但是产线调试、产品验证(半导体供应商处和汽车客户处)和产能爬坡都需要较长的时间,缓不济急。

一些存量8寸线和6寸线也在转型生产化合物半导体如碳化硅或者氮化镓,进一步减少了硅芯片的产能,这也直接或间接影响了汽车芯片的生产。

因此,所谓今年下半年汽车芯片荒会缓解的说法,不过是心理安慰。

3 4 首页 下一页 上一页 尾页-

2016年的功率半导体,SiC用于燃料电池车和新干线2023-11-30

-

意法半导体:汽车芯片纪要2022-02-07

-

关于车规芯片的思考与践行2022-02-07

-

车规级芯片相对于消费级芯片有什么不同要求?2022-01-25

-

新车没几款“赶上趟”,芯片催生“汽车期货”现象2022-01-24

-

比亚迪半导体冲刺 IPO2022-01-24

-

广汽集团宣布入局IGBT赛道,联手中车时代设立青蓝半导体2022-01-21

-

广汽零部件牵手中车时代,布局新能源汽车核心半导体研发生产2022-01-20

-

欧拉好猫芯片门事件靠万元赔偿落幕?2022-01-20

-

车规级芯片与消费电子芯片有哪些不同之处?2022-01-20

-

中国人如何打造世界级车载芯片公司?2022-01-19

-

创耀科技:接入网+智能电网芯片2022-01-18

-

芯片短缺,问题不断的宝马X1又现“减配”2022-01-13

-

什么是车规级芯片?车规级芯片与手机芯片有什么区别?2022-01-12

-

美的进军汽车芯片领域2022-01-11