五部门关于开展2024年新能源汽车下乡活动的通知

多元梦碎,恒大已至悬崖边

多元梦碎,恒大已至悬崖边“眼见他起高楼,眼见他宴宾客,眼见他楼塌了”!风口浪尖上的恒大,任何风吹草动都会牵动市场神经。8月18日,恒大债券发布关于恒大地产集团有限公司董事长及总经理

“眼见他起高楼,眼见他宴宾客,眼见他楼塌了”!

风口浪尖上的恒大,任何风吹草动都会牵动市场神经。

8月18日,恒大债券发布关于恒大地产集团有限公司董事长及总经理变动的公告。公告显示,许家印不再担任恒大地产董事长,柯鹏卸任总经理、法人代表等职位,新任董事长、总经理和法人代表均为赵长龙,其原职位为恒大物业执行董事兼副董事长。

上述公告称,此项变更系正常变动,未涉及具体管理架构、股权的变化。

截止8月18日18时,恒大(03333.HK,下称“恒大”)并未发布公告披露相关信息。

8月18日,「不二研究」致电恒大相关人员,但其称并不了解具体的股权架构。

恒大地产全称为恒大地产集团有限公司,作为恒大集团子公司,是集团的地产业务主体。工商资料显示,在2017年8月前,恒大地产董事长、总经理及法定代表人便一直是赵长龙。

「不二研究」发现,截至目前,广州市凯隆置业有限公司仍是恒大地产大股东,持股比例60.29%;许家印作为恒大董事局主席和恒大地产实际控制人的身份,并没有发生变化。

早在2017年12月,恒大地产曾公开表示,公司内部调整,公司董事长由赵长龙变更为许家印,公司董事由赵长龙、何妙龄、吕保平,变更为许家印、何妙龄、赵长龙。

在用脚投票的资本市场,“恒大系”股票却应声下跌。截至8月17日港股收盘,恒大下跌4.34%,恒大物业(06666.HK)下跌8.68%、恒大汽车(00708.HK)下跌5.11%,恒腾网络(00136.HK)下跌4.16%。

截至8月18日港股收盘,恒大报收5.25港元/股,恒大物业报收6.49港元/股,恒大汽车报收11.7港元/股,恒腾网络报收4.12港元/股。

此前,恒大的债务危机一直牵动着市场情绪。

7月19日,一则民事裁定书传出:广发银行股份有限公司宜兴支行申请冻结恒大地产银行存款13201万元或查封、扣押其他等值的财产。

尽管3天后,双方官宣达成和解;但这一纸公告,似乎引爆市场对于恒大的花式催债。

「不二研究」不完全统计发现:今年7月以来,淮北矿业(600985.SH)、利欧股份(002131.SZ)等均发公告称恒大方拖欠数亿款项,已动用法律手段向恒大“追债”;亦有垒知集团(002398.SZ)等企业公告称,已暂停接收恒大商票,正与恒大沟通兑付事宜。若沟通未果,不排除通过法律诉讼途径解决。

8月5日,中华人民共和国最高人民法院通知,所有涉及恒大集团及其关联企业的案件都统一移交到广州市中级人民法院集中管辖。

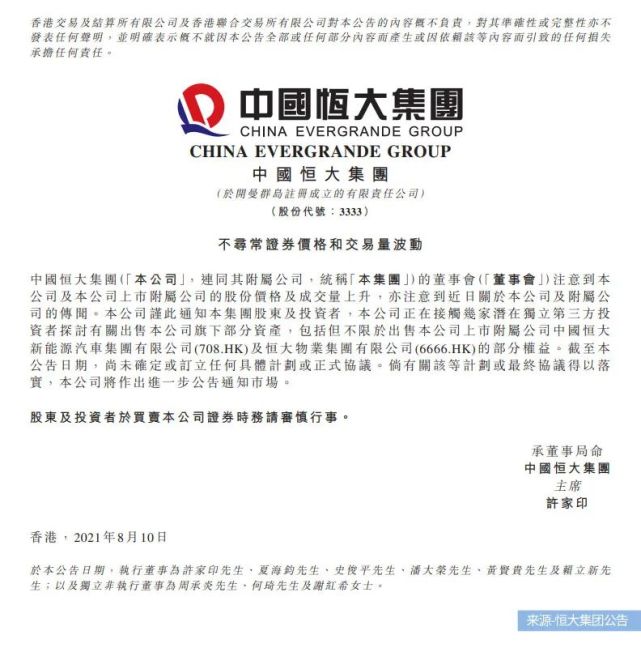

8月10日晚间,恒大发布公告称,公司正在接触几家潜在独立第三方投资者探讨有关出售其部分资产。

尽管市场传言很多,但有关交易价格、买家归属等更多信息,目前恒大官方并未披露。

恒大8月10日公告称,目前尚未确定或订立任何具体计划或正式协议,若该等计划或最终协议得以落实,公司将作出进一步公告通知市场。

在「不二研究」看来,恒大化债已进入关键期;出售部分业务及股权,以此盘活资产流动性、换取减债时间,已经迫在眉睫。

此前,恒大曾依靠促销回款、出售股权及债转股等方式“花式”降负债。目前,其降负债有一定成效,净负债率已降至100%以下,压迫恒大的“三道红线”降至“两道”。

但是,恒大的债务危机并未彻底解除,依旧如达摩克里斯之剑高悬头顶。一日未除,终日难安。

当市场资金的不安情绪发酵蔓延,恒大已身不由己地被推到悬崖边;相比如多米诺骨牌急剧坍塌,“断臂求生”或是目前的最佳选择。

地产债台高筑!

风波中的中国恒大股价持续低迷。

自去年7月10日的相对高点27.11港元/股起,波动式下滑,截至 2021年8月16日收盘,恒大股价仅为5.51港元/股,一年时间跌幅 79.68%。

「不二研究」发现,恒大债券的情况也不容乐观。截止8月18日,恒大地产债券19恒大02连跌4月,净值52.28,与4月30日93.69的收盘价相比,跌幅高达44.2%。

“高增长、控规模、降负债”,按照恒大的降负债计划:2021年12月31日,其现金短债比将达到1以上;2022年12月31日将资产负债率降至70%以下,全面达到监管要求,实现“三条红线”全部转绿。

恒大2020年年报显示,其2020年实现营业收入5072.5亿元,较2019年的4775.6亿元,增长6.2%。不过由于全年卖力打折促回款,盈利能力被削弱,毛利率减少3.67%。

「不二研究」还在恒大2020年年报中发现,加之战投方分走利润,恒大股东2020年应占溢利只有80.76亿元,较2019年大幅下滑53.26%,净利率降至10年来最低。

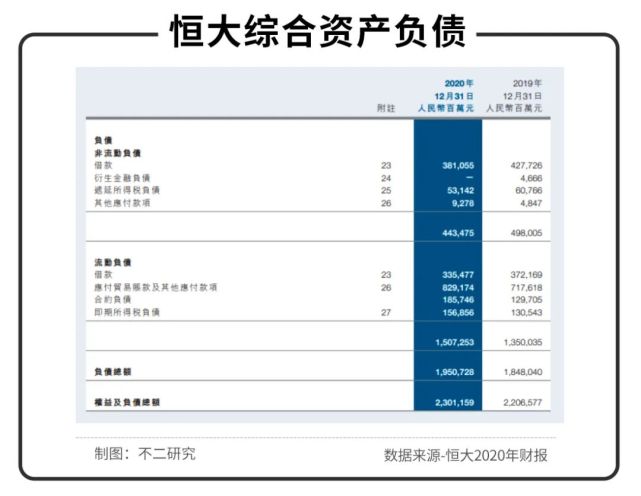

至于外界最为关注的负债端,2020年恒大有息负债确实下降,其长短期借款共计减少833.63亿元。

拉长时间轴,「不二研究」据2020年年报数据,列示主要流动负债发现,恒大长短期借款走势相对平滑,应付款项曲线则一路走高显得格外突兀,2020年末达到8291.74亿元,较上一年度增加1115.56亿元,或存在延长付款账期缓解资金压力的可能。

恒大2020年发力卖房,不过从实际情况看,虽然营收有所增长,但公司的负债结构并未有实质性改善。

与此同时,截止2020年6月30日,恒大集团有息负债余额8355亿元,涉及银行类金融机构138家,借款余额2323亿元。

「不二研究」梳理恒大2020年年报发现,恒大在有息负债下降的情况下,总负债依旧上升,2020年末达到1.95万亿,较2019年末增加0.1万亿,资产负债率上升1.02%至84.77%,为近三年来最高。

2020年8月,央行联合住建部,制定对房地产融资限制的“三道红线”标准:剔除预收款的资产负债率不得大于70%,净负债率不得大于100%,现金短债比不得小于1倍,对应红、橙、黄、绿四档有息负债增速阈值。

以恒大2020年年报数据计算,三项指标分别为83.43%、152.88%、0.47倍,均远超标准要求。

6月24日,恒大发布公告称,已安排自有资金136亿港元提前偿还美元债。至此,恒大到2022年3月前,再无到期的境内外公开市场债券。

截止6月30日,恒大集团对外透露其负债率已降至100%以下,顺利实现一条“红线”变绿。

此前,一位房产业内人士曾对「不二研究」称,尽管恒大的负债情况出现转机,但其现金流危机仍未解除;若恒大资金流发生断裂,上下游企业都将受到波及。若恒大集团在相关银行、信托、基金等金融机构及债券市场交叉违约,或将产生金融系统性风险。

似乎一语中的。2021年7月,广发银行股份有限公司宜兴支行、利欧股份、淮北矿业等皆因债务纠纷等起诉恒大,引发持续风波。

上述房产业内人士向「不二研究」透露,按照监管要求,恒大不得再新增有息负债,基本斩断其未来新增融资的来源。

房地产是重资产、高杠杆行业,如果突然不被允许融资,没有负债增量支撑,而金融机构的借款到期兑付是刚性的,而行业整体下行,大概率会引发公司的流动性风险。

事实上,恒大资金流紧张是业内公开的秘密。据其2020年年报显示,截止2020年6月30日,恒大集团有息负债余额8355亿元,涉及银行类金融机构138家,借款余额2323亿元。此外,恒大集团在相关银行、信托、基金等金融机构及债券市场交叉违约,产生了金融系统性风险。

若恒大资金流发生断裂,上下游企业都将受到波及。2021年7月,广发银行股份有限公司宜兴支行、利欧股份全资子公司、淮北矿业等皆因债务纠纷,起诉恒大。

其中,8月2日,利欧集团公告,截至2021年4月30日,恒大地产仍拖欠旗下子公司聚胜万合广告费7123万元、逾期付款违约金1619万元,目前已进入起诉阶段。至8月5日,最高院要求所有涉及恒大集团及其关联企业的案件都统一移交到广州市中院集中管辖。

此前,在沉重负债压力之下,恒大曾采用行业内惯用的少拿地、控规模、促销售等手段,进行自救。

过去的一年,恒大还发力卖房,2020年实现销售7232.5亿元,完成销售目标111%;销售回款6531.6亿元,同比增长38.5%,全年回款率90.3%。

3 首页 下一页 上一页 尾页-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30