五部门关于开展2024年新能源汽车下乡活动的通知

新车制造领域融资额Top3均大于35亿元,或成未来大额投资焦点

新车制造领域融资额Top3均大于35亿元,或成未来大额投资焦点2021年1-6月汽车出行行业投融资事件数量共100起,主要集中于华东地区,大部分事件处于Pre-A轮-A++轮和Pr

2021年1-6月汽车出行行业投融资事件数量共100起,主要集中于华东地区,大部分事件处于Pre-A轮-A++轮和Pre-IPO/IPO阶段;亿元级以上的事件占比高达41%,其中,恒大汽车获260亿港币的大额投资用于新车制造。

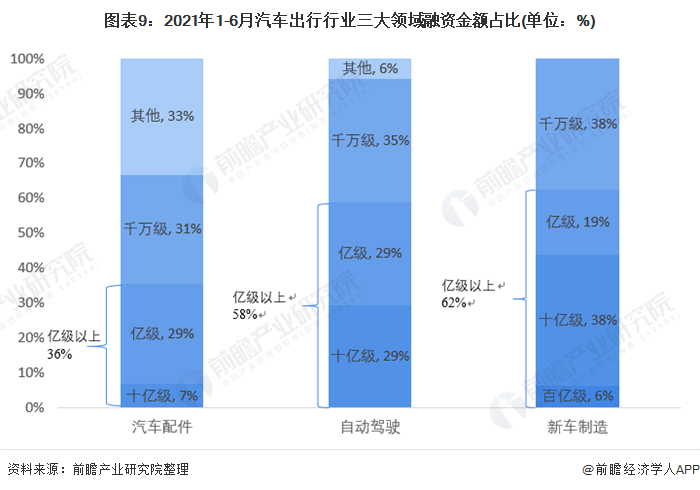

汽车出行行业中的三大热门领域为汽车配件、自动驾驶和新车制造,新车制造领域的融资金额相对高于另外两大领域。

汽车出行行业相关公司:新泉股份(603179)、恒达汽车(HK.00708)等。

本文核心数据:投融资数量、投融资区域分布、投融资金额、投融资轮次

投融资事件数量:合计100起

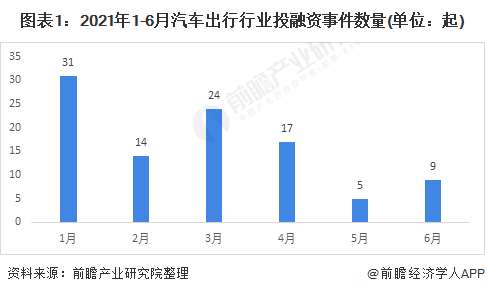

2021年1-6月,汽车出行行业共发生100起投融资事件,1月数量最多,高达31起投融资事件,相对来说,5月和6月投融资热度有所下降。

投融资区域分布:集中在华东地区

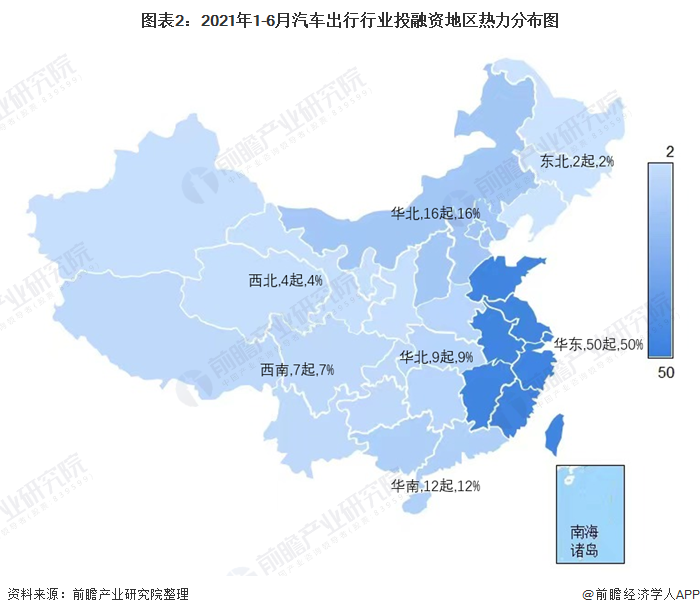

从地理区域分布来看,汽车出行行业投融资事件的发生地主要集中于华东地区,共发生50起投融资事件;华北和华南地区分别发生16和12起。

投融资阶段:处于Pre-A轮-A+轮和Pre-IPO/IPO阶段事件较多

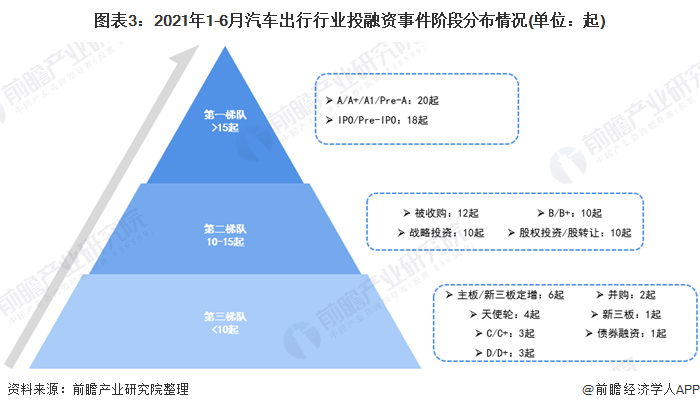

汽车出行行业投融资阶段呈梯度分布,各梯队间以投融资数量进行划分;第一梯队发生的投融资事件数量大于15起,第二梯队则为10-15起(包含10和15),第三梯队则小于10起。

处于第一梯队的Pre-A轮-A+轮和Pre-IPO/IPO阶段分别为20起和18起,分别占投融资总数的20%和18%;值得注意的是,在汽车出行行业中,较多企业通过Pre-IPO/IPO的方式进行融资。

投融资金额:亿元级以上的事件占比高达41%

——有1起投融资事件金额达百亿级

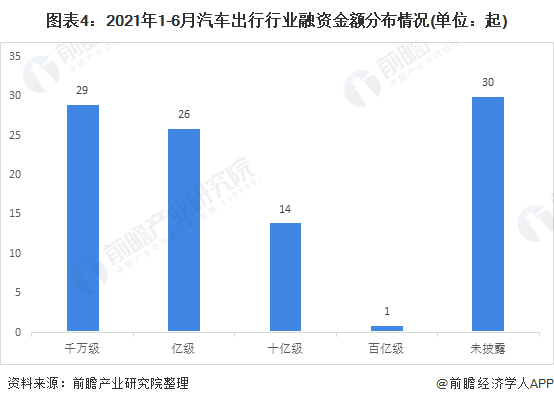

从融资金额来看,2021年1-6月,汽车出行行业的亿级及以上投融资事件共41起,占投融资事件总数的41%;其中,亿级和十亿级分别有26起和14起;百亿级投融资事件仅有1起。

——恒大汽车获260亿港币投资

这唯一一起百亿级投融资事件主角即为市值曾一度飙升至870亿美元的恒大汽车。

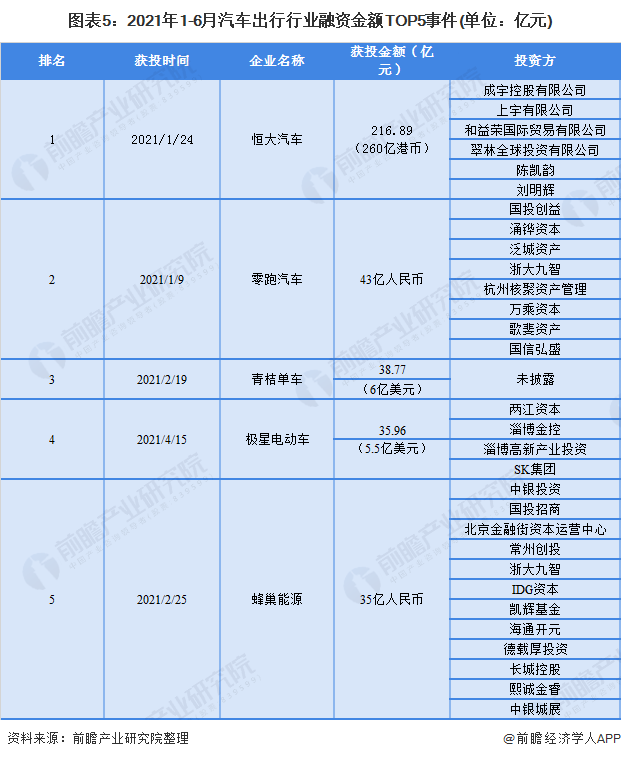

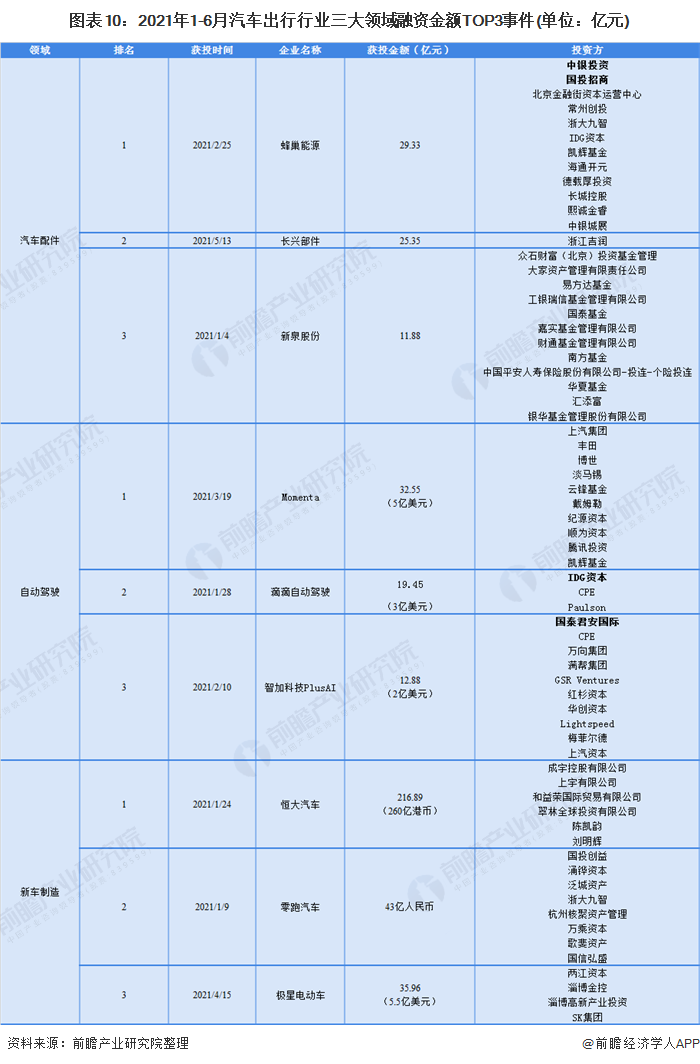

2021年1-6月,恒大汽车获投260亿港币,折合人民币216.89亿人民币,由成宇控股有限公司、上宇有限公司、和益荣国际贸易有限公司、翠林全球投资有限公司、陈凯韵和刘明辉共同投资。

而在融资额Top5事件中,这并不是唯一一起新能源方面有所关联的投融资事件,仍有另外3起事件与新能源有关:专注电动出行工具研发的零跑汽车和极星电动车、研发电动汽车电池组的蜂巢能源均获得35亿元以上的投资。

注:已按照当日汇率进行换算。

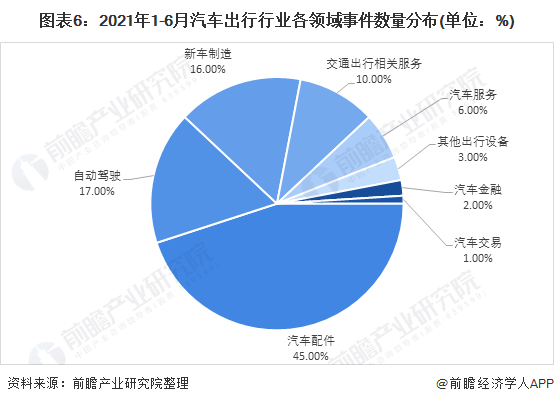

投融资热门领域: 汽车配件、自动驾驶和新车制造

——事件数量占比均超过15%

在汽车出行行业的投资领域中,汽车配件、自动驾驶和新车制造领域为较热门的三大领域,分别发生45起、17起和16起。

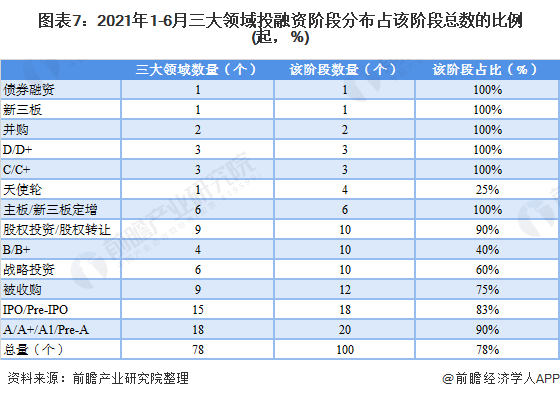

——处于Pre-A轮-A+轮阶段的事件较多

2021年1-6月三大热门领域的投融资数量共78起,共占总数的78%左右。其中,处于Pre-A+轮-A+轮阶段的投融资事件共18起,占整个汽车出行行业中处于同阶段数量的90%;其次为处于Pre-IPO/IPO阶段的事件共15起,占总数的83%。

——仅汽车配件领域发生处于IPO/Pre-IPO的投融资事件

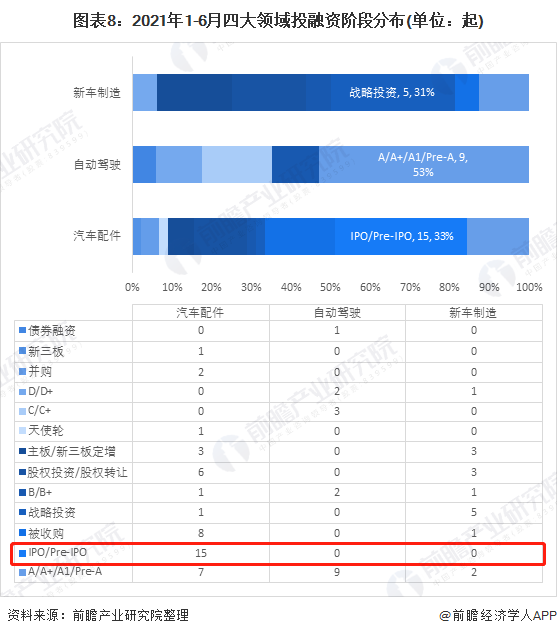

从三大领域的轮次对比来看,新车制造领域中,投融资事件数量较多处于战略投资阶段,原因之一为新车制造项目周期长、投入大,长期的战略投资方可支持项目利益最大化;自动驾驶领域处于Pre-A轮-A+轮的事件最多,占该领域总数的53%; 汽车配件领域处于IPO/Pre-IPO阶段的事件数量占总数的33%,且三大领域中仅汽车配件领域发生处于该阶段的投融资事件。

——新车制造领域获较多大额融资金额

「亿级及以上投融资事件占比高达62%」

从三大领域的投融资金额分类占比来看,新车制造亿级及以上的投融资事件占比超60%,为三大领域中亿级及以上事件占比最高,自动驾驶和汽车配件的亿级及以上事件分别为58%和36%。

整体来看,新车制造和自动驾驶大额投融资事件较多,汽车配件大额融资事件相对较少。

「新车制造领域融资额Top3均大于35亿元」

汽车配件、自动驾驶和新车制造最高融资额分别为29.33亿元、5亿美元和260亿港币,折合人民币29.33亿元、32.55亿元和216.89亿元。

新车制造领域Top3融资额均大于35亿元,比其他两大领域的最高融资额都要高。

根据国家发展规划来看,归属于新车制造领域的新能源汽车和智能汽车制造均为政策指向的发展目标,结合该领域的投融资状况来看,该领域正处于大额投融资的热门时期。

以上数据参考前瞻产业研究院《中国汽车出行服务市场前瞻与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

来源:前瞻产业研究院

-

什么是新能源牌照?2023-11-30

-

为什么要推出新能源牌照?2023-11-30

-

新能源牌照申请资质条件2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

成本压力增大 新能源物流车补贴呼声起2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30

-

新能源汽车动力终极方案走向燃料电池 上海坤艾新成果或推动行业飞跃发展2023-11-30

-

研究称2030年美国新能源车占比或达12%2023-11-30

-

新能源汽车频繁起火警示:安全才是重中之重2023-11-30

-

习近平向2019世界新能源汽车大会致贺信2023-11-30

-

2018年度中国乘用车企业平均燃料消耗量与新能源汽车积分情况公布2023-11-30

-

新能源车电池安全引人关注2023-11-30

-

平安银行 电动车起火事件频发 工信部:正牵头编写新能源汽车安全指南2023-11-30