五部门关于开展2024年新能源汽车下乡活动的通知

比亚迪的2009—2019:用十年为传统汽车产业写下墓志铭

比亚迪的2009—2019:用十年为传统汽车产业写下墓志铭如果从2008年伯克希尔哈撒韦能源入股开始算起,比亚迪——这个巴菲特在中国最大的投资,已经走过了整整10年的路。从入股的1

如果从2008年伯克希尔哈撒韦能源入股开始算起,比亚迪——这个巴菲特在中国最大的投资,已经走过了整整10年的路。

从入股的120亿港币总市值,到今天接近的1300亿港币,比亚迪的市场价值已经翻了10倍还要多。

作者为阿尔法工场研究员

(本报告中的信息均来源于公开资料,不构成任何投资建议)

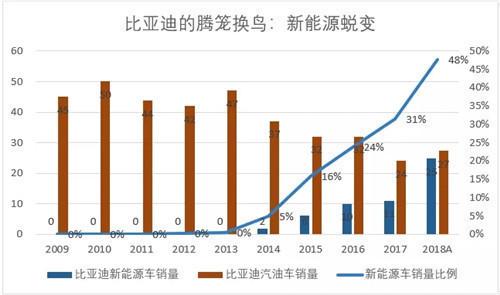

2009年的比亚迪和2018年的比亚迪,业务线发生了天翻地覆的变化:从一个三线品牌的燃油汽车制造和手机组装为主的公司,到电动车和电池收入占比接近50%的新能源巨头,比亚迪在重资产新能源车的道路上一路狂奔。

在刚刚过去的2018年,比亚迪一共售出24.7万辆新能源车,位居中国总销量第一;电动大巴名列行业第二,紧随宇通(SH:600066)之后。

新能源车市场的高速增长及其显著地位,导致了比亚迪估值体系的重建:彻底与传统汽油车制造商的低估值体系说再见。

比亚迪当前的市盈率高达42倍,而总市值更是直上1200亿人民币。要知道同样贡献400亿净利润的上汽集团(SH:600104),估值才不过3000亿市值,股息率更是接近7%。

01传统汽车产业的死亡之吻

在资本市场中有这样一条带血的格言:带轮子的不要投。这句话实质是在指出航空,铁路和汽车产业的共性:极低的利润率,难以置信的高资本密集度,以及不断的价值毁损。

单就汽车行业来说,本身资本密集,给各地带来了就业和经济增长,因此国家政策层面又倾向于防止这些企业破产。剧烈的资本开支却没有人出局,这种情况下完全无法实现竞争出清,价格战日益激烈,许多老派投资人都在汽车产业身上亏掉了许多钱。

不过随着各大汽车巨头的重组和重定价,伴随着2009年以来长达十年的经济复苏,以及中国市场迅速壮大,全球汽车巨头都过上了长达10年的好日子:全球汽车制造商的总利润高达1200亿美金,高端车利润率更是达到最近30年高点,大量的现金流支持了这些大型公司不断将资本返还给投资者——一切都是最好的安排。

不过,上汽集团的7%的股息率也证明了,投资者不认为这样的好日子能持续很久。事实上,曾经是大巴车龙头的宇通客车的的案例已经向大家证明了这一观点:

随着汽车电气化转型的开始,传统大巴全球份额极佳的宇通客车为了迎接大趋势的到来,将大量资本投入到新车型和三电装备的研发投入;同时,政府引导电动车产业采用了大量的厂家垫付补贴,因此补贴款又产生了极高的资本消耗。

一来一去,份额依然还是行业第一的宇通客车的自由现金流发生了断崖下跌,分红也因此从高位削减三分之二。

摆在传统汽油车制造商面前的问题,是必须选择两瓶毒药中的一瓶:在参与电气化转型问题上,说“yes”还是“no”。

选择前者,则意味将消耗太多资本,估值一落千丈;不参与转型,又将面对危险的时代错失。

长期看,由于电动车制造业的学习曲线,参与的越晚,参与的成本就会越高,而竞争优势同样会丧失。

从这个层面看,在过去10年中完成了电动化转型,各条线份额的领先,电气化技术储备的比亚迪,提前结束了这场资本消耗的战争:用于电动大趋势的研发的资本和基础设施的建立都已经落位,比亚迪的估值高并不是没有原因的。

02最有决心的新能源汽车公司

比亚迪的新能源转型决心从下面这张图上可见一斑:新能源车销量从0增至25万辆,2018年的新能源车销量与传统燃油车销量比例历史上第一次来到接近1:1。考虑到2019年的增长,比亚迪可能是唯一一家新能源车销量超过传统能源车的中国汽车公司。

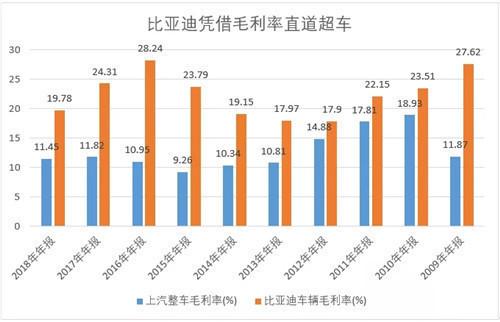

更值得注意的是,和特斯拉(NASDAQ:TSLA)一样,比亚迪在制造领域一直坚持垂直一体化策略。用查理芒格的话说,就是“除了挡风玻璃和轮胎之外,比亚迪都可以自己制造”。

由于制造业的规模效应,足够大的规模之下,零件成本可以摊销至极低。同时也规避了供应链协调的问题,反应效率变得极高。

要知道,许多汽车巨头始终游离在电动车产业之外的重要原因,是因为电动车产业链在最开始都面临在销量极小的情况下的极高的规模成本问题——

制造1万辆和100万辆的单位成本天差地别,而10%和20%的毛利率差别在电动趋势中可能是生与死的差异:亏钱的产品线会给这些公司的资本开支计划造成巨大的压力,从而影响每一个管理层的奖金和股东的分红。

而比亚迪则最开始就贯彻了垂直一体化策略,即使在规模极小的情况下也保持了极高的毛利率。用比亚迪投资人李录的话说,比亚迪汽车业务毛利率超越了几乎每一家传统汽车制造公司。

而我们注意到,这样的对比是在比亚迪总产量更低、车型更多的情况下完成的;如果未来规模进一步增长,高销售价的电动车业务进一步扩充,毛利率还有进一步提升的可能。

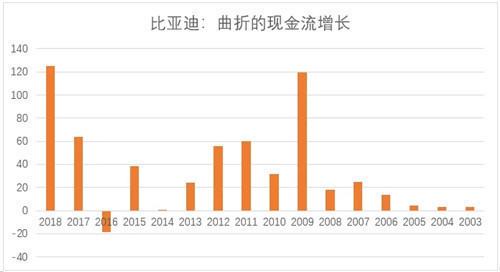

如果投资者熟悉现金流折现模型,会清楚地知道,在现金流折现模型估值中,一家公司的估值主要取决于增长和当前的现金流基数——第一个布局、第一的份额、第一利润率以及未来明显第一增长曲线,比亚迪的估值远超同行也非常好理解。

比亚迪从2008年的18亿现金流一直增长到2018的125亿现金流,而对应的估值增长了11倍。虽然中间经历了诸多坎坷,但成名之后谁又会在意曾经的艰辛呢?

-

动作频频 中国燃料电池汽车“小目标”如何实现2023-11-30

-

后补贴时代 电动汽车零部件出路在哪?2023-11-30

-

氢燃料电池汽车有望大规模推广2023-11-30

-

燃油汽车、燃气汽车等排放标准更严格2023-11-30

-

河北燃气汽车加气设施建设提速2023-11-30

-

我国发展天然气汽车的有利条件2023-11-30

-

今年将引进换购纯电动汽车1230台2023-11-30

-

核能汽车一辈子只充一次电现实吗2023-11-30

-

公安部:12城启用新能源汽车专用号牌2023-11-30

-

规范汽车投资行为 推动新能源汽车健康发展2023-11-30

-

日媒:中日有望统一纯电动车快速充电标准2023-11-30

-

2018年纯电动汽车强势来袭 你准备好了么2023-11-30

-

汽车协会和电池联盟联合发布第一批《汽车动力蓄电池和氢燃料电池行业白名单》2023-11-30

-

河南省出台新能源汽车地补政策 补贴不超中央50%2023-11-30

-

河南新能源汽车补贴变局 新版补贴方案鼓励里程更长、能耗更低车型2023-11-30